無論誰當選,投資者都應根據政策變化靈活調整投資組合,保持多樣化,以應對不同政策可能帶來的市場變化。川普的政策可能短期內促進經濟增長,但需警惕貿易摩擦和財政赤字風險;拜登的政策則強調長期可持續發展,特別是在綠色能源和基礎設施投資方面,但需考慮加稅對企業的影響。

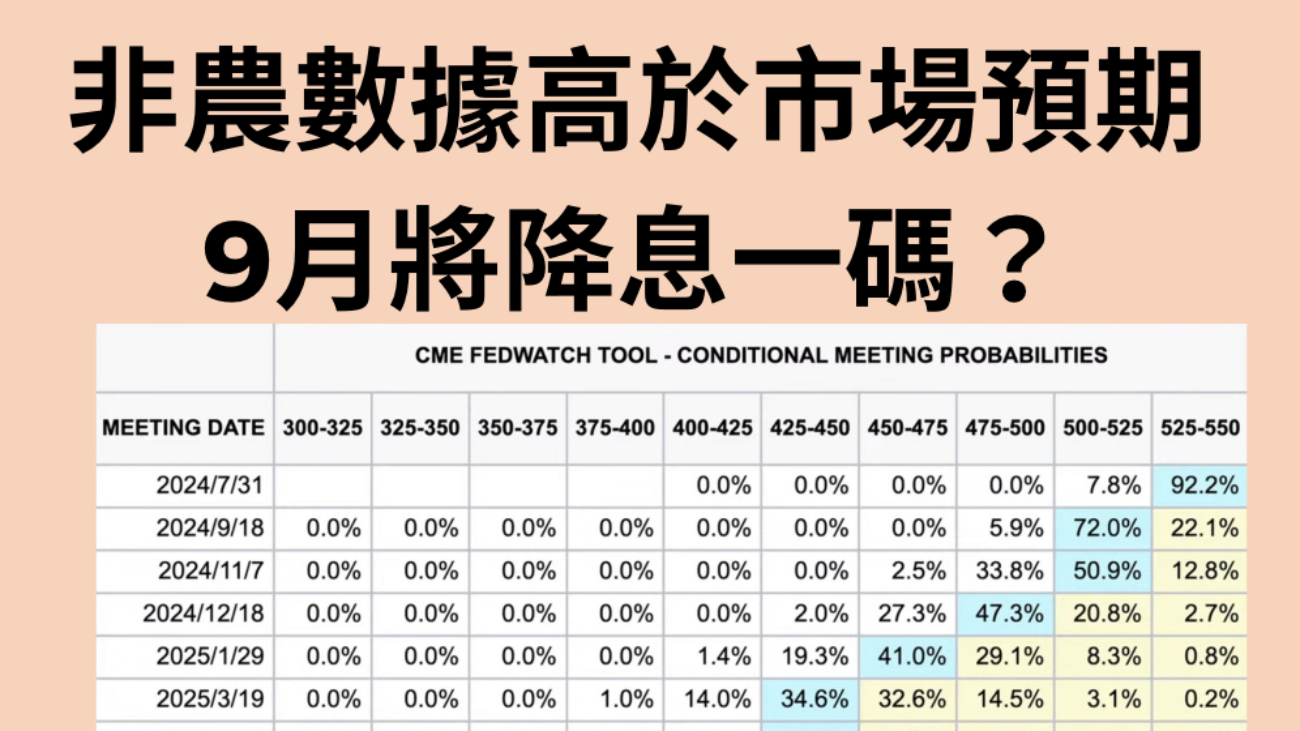

CPI 回落、非農數據高於市場預期,9月將降息一碼?

7/5美國勞工統計局公佈了,6月份的非農就業報告,單月新增20.6萬,高於市場預期的19萬,但從細節來看是相對弱的,僅管非農就業數據稍稍高於市場預期,但3/4來自兩個相對不具循環性的產業:政府部門、醫療服務;而具有循環性的產業則是下滑:零售業、製造業

外匯保證金- FCA監管牌照的4種類型、查詢教學

FCA是全球知名的監管機構,其核發的ASIC監管牌照,與美國NFA、澳洲ASIC 和瑞士FINMA,合稱全球四大知名監管牌照。一分鐘看懂外匯券商牌照、如何挑選外匯券商,避開黑平台

英國是目前世界上金融服務最完善、最可靠的國家,並且透過金融服務監理局(FSA)對所有在其境內註冊的金融服務機構進行嚴格的監管。

建議在選擇交易商的最低要求,就是此交易商需持有上述任一種監管牌照。不過,這也只能是過濾掉95%不合格的交易商(黑平台)。而有極少數的有疑慮的交易商會宣稱持有ASIC監管牌照,而至ASIC網站查閱也確實持有,但實際上卻不是這樣,這會讓一些投資人誤信導致受騙。

所以本篇會教大家更進一步地確認是否是「真實」持有ASIC監管牌照。

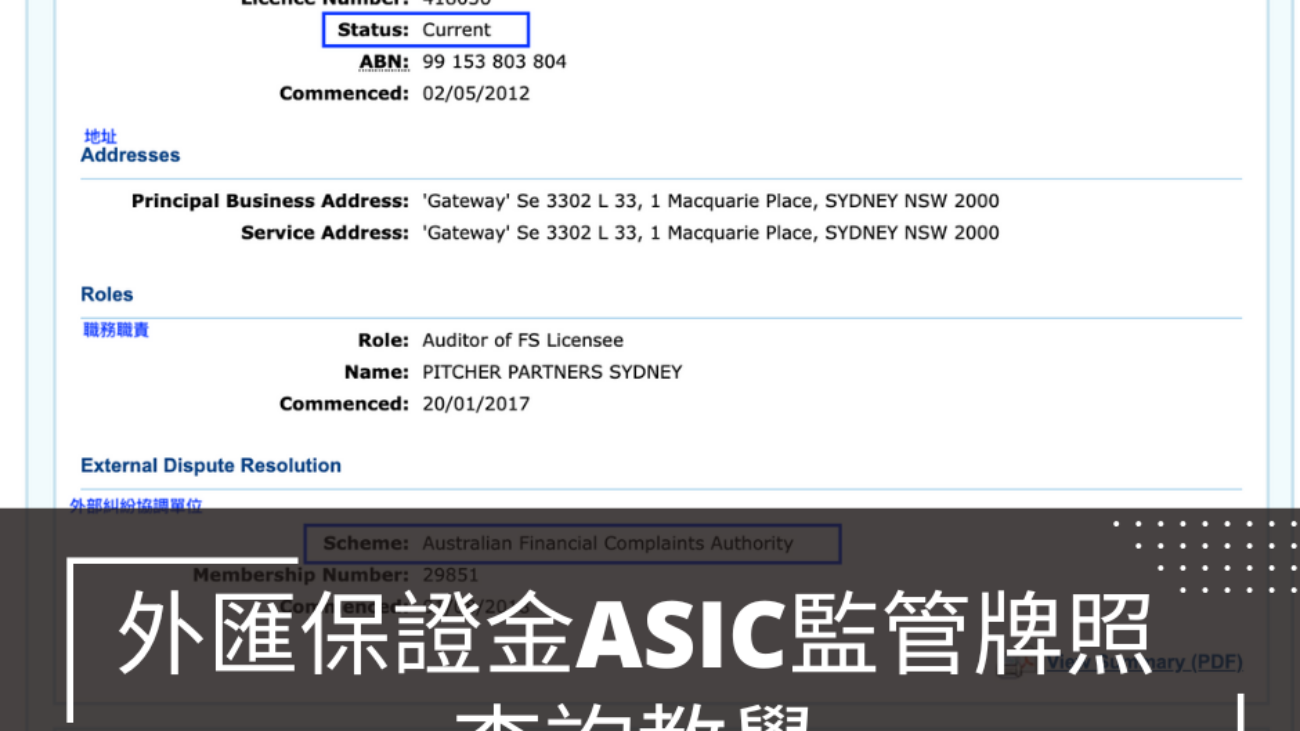

外匯保證金ASIC監管牌照,查詢教學

ASIC是全球知名的監管機構,其核發的ASIC監管牌照,與美國NFA、英國FCA和瑞士FINMA,合稱全球四大知名監管牌照。一分鐘看懂外匯券商牌照、如何挑選外匯券商,避開黑平台

建議在選擇交易商的最低要求,就是此交易商需持有上述任一種監管牌照。不過,這也只能是過濾掉95%不合格的交易商(黑平台)。而有極少數的有疑慮的交易商會宣稱持有ASIC監管牌照,而至ASIC網站查閱也確實持有,但實際上卻不是這樣,這會讓一些投資人誤信導致受騙。

所以本篇會教大家更進一步地確認是否是「真實」持有ASIC監管牌照。

1分鍾看懂外匯監管牌照、如何挑選外匯券商,避開黑平台

外匯市場是全球最大、流動性最強的金融市場,每天的交易量達到數兆美元。正因如此,吸引了大量的投資者。然而,在這個巨大而複雜的市場中,不少黑平台(即欺詐性的外匯交易平台)也在蠢蠢欲動,試圖騙取投資者的資金。

所以在外匯交易市場中,為了保護我們自己的資金,選擇一個安全可靠的平台是身為投資者的我們的首要任務,因此,我們需要了解外匯監管牌照的重要性。這篇文章將在1分鐘內讓你看懂外匯監管牌照,避開黑平台。

倒錘子K棒 – 如何辨別、制定交易策略、優缺點分析

在技術分析中,有許多不同類型的K棒模式可用於預測未來的價格走勢。而最常見又最可靠的一種是倒錘子,常用來尋找趨勢反轉的K棒模式。當多頭(買家)施加壓力推高資產價格時,圖表上就會形成倒錘子燭台形態。這種模式通常在下降趨勢結束時觀察到,因此它預示著看漲逆轉。

倒錘子形態因爲像顛倒的錘子,所以被稱為倒錘子。

透過三個主要組成部分來識別的:長上影線、短下影線和小實體。

台灣10大ETF – 重拾指數化投資的核心

目前台灣資產規模前十大的ETF中,有六支是股票ETF,四支是債券ETF。

我注意到,台灣前三名依舊是元大台灣卓越50ETF (0050)、元大台灣高股息ETF (0056)和國泰永續高股息ETF (00878)。而前十大ETF中的六支股票ETF中,除了0050以外,其餘五支全都是股息主題ETF。在我看來,台灣的 ETF 主要不是用於低成本指數化投資,而是用來追逐特定熱門投資主題。

死貓反彈理論,一個暫時的反彈

要理解「死貓反彈」策略,可以想象一棟高樓,頂部有一隻貓代表著下跌的市場。這棟建築象徵著金融資產的下行趨勢。想象有人不道德地將貓從建築物上扔下。

當貓碰到地面時,它會暫時反彈,這反映了市場在長期下跌之後的短期上行動作。重要的是要注意,反彈並不意味著貓活了過來,正如市場的反彈並不保證持續的上行趨勢。這就是「死貓反彈」策略的精髓 — 區分真正的反轉和僅僅是暫時的反彈。

消費者物價指數CPI 低於市場預期,要準備降息了嗎?

五月份消費者物價指數CPI,年增3.3%,核心CPI年增3.4%是2021年4月以來最低,幾乎回到通膨剛開始的位置,雙雙低於市場預期,這是今年第一次CPI 低於市場預期,公布當時讓黃金、道瓊都瞬間拉升。

財務自由不等於財富自由,財富自由的6階段

過去幾年,「財富自由」幾乎成為顯學,也成為了很多人心目中的普世目標。但之前我並不知道「財務自由」和「財富自由」的差別,直到我去上創業的相關課程,其中一個老師提到財務自由、財富自由的差別;和看大這則這則報導讓我恍然大悟「財務自由不等於財富自由」」。財務自由可以通過理財投資或偶然的幸運達成,但真正的財富自由應該是心靈的富足與自由,不僅僅是不為金錢煩惱,更重要的是心靈的自由與安寧。

財務自由與財富自由是兩個常被混淆的概念,雖然它們都與個人的財務狀況有關,但其實內涵和達成目標的途徑是有所不同的。以下將分別介紹這兩個概念,並進行比較。