文章內容

央行貨幣政策 monetary policy

「貨幣政策」是指一個國家透過中央銀行 ,控制貨幣的供給量或利率水準,來達到影響其他經濟活動的手段。

目的是維持經濟成長、控制通貨膨脹、保持低失業率、促進金融穩定、健全銀行業務和維護對內外幣值穩定。

多數國家是由中央銀行(簡稱央行)來執行這項業務,但並不是每個國家的央行是屬於政府所有,有些國家的央行股份甚至是私人所有。像是 美聯儲(Fed)是美國的中央銀行系統,但是它的結構非常複雜,並非完全屬於政府所有,部分股分甚至掌握在私人銀行手上,許多決策也是獨立於政府之外。

貨幣政策的最終目標主要包括維持物價穩定、健全金融與促進經濟成長等。其中維持物價穩定有助於長遠的經濟發展,因此大多數國家均以物價穩定為優先,且優先順序要高於經濟成長。經濟學家、投資分析師及一般投資人都會密切的關注央行貨幣政策的決定,因為這會對整體經濟及特定行業產生長期的影響。

由於貨幣政策的執行到最終目標的實現,會產生一段時間落差,如果中央銀行等待政策效果完全顯現後,才決定是否採取新措施,經常會緩不濟急或錯失先機。因此中央銀行必須選取部分變數做為中間目標,藉此先行預估貨幣政策的效果。

中央銀行每年底依據對次年經濟成長率、消費者物價年增率的預測值及其他因素,擬定次年的貨幣成長目標區間。若貨幣成長率能夠控制在貨幣成長目標區內,則代表最終目標大致可以達成。

寬鬆貨幣政策(鴿派)

寬鬆的貨幣政策往往表示央行準備降息、提高債券購買量、增加貨幣供給的數量,因為使得市場有較多的資金餘裕空間,故稱寬鬆,實務上稱為鴿派(Dovish)立場

- 鴿派立場(Dovish)

- 時機:當經濟放緩、衰退或面臨失業率攀升時

- 作法:調降利率(降息)、購買債券、增加貨幣供給量

- 目的:透過調降利率,使民眾儲蓄失去吸引力,進而會把錢拿來做投資或消費使用

- 例子:2020年3月全球爆發新冠肺炎,股市崩盤,失業率急速上升。美國於3月15日宣布規模達7,000億的量化寬鬆(QE),並於3月23日擴大QE規模至無上限。

- 注意:長期會造成通貨膨脹。

- 工具:提高存款準備率、提高重貼現率、央行賣出債券

緊縮貨幣政策(鷹派)

緊縮的貨幣政策往往表示央行準備升息、降低債券購買量、減少貨幣供給的數量,使市場的可用資金變少,讓金融市場狀況變得較為緊縮,實務上稱為鷹派(Hawkish)立場

- 鷹派立場(Hawkish)

- 時機:當通貨膨脹過高或經濟過熱時

- 作法:調升利率(升息)、賣出債券、減少貨幣供給量

- 目的:透過調升利率以減緩貨幣的供給量並降低通膨

- 例子:2022年3月美聯儲的貨幣政策會議決議,將聯邦基金利率目標區間上調25個基準點。市場預期至2024年貨幣政策都會進一步緊縮,進入升息循環,這個動作主要是抑制通貨膨脹。

- 注意: 升息可能會帶來經濟放緩,甚至增加失業率

- 工具:降低存款準備率、降低重貼現率、央行買入債券

存款準備率

存款準備率就是央行規定商業銀行在收到民眾的存款後,必須存放一定比率的金額在銀行裡,不能全部貸放出去,

避免民眾領不到錢而出現擠兌現象。

例如:當央行把法定存款準備率定為 10% 的時候,某家商業銀行有 100 億的存戶存款,就必須保留 10 億的金額(100 億 × 10%),最多只能做 90 億的放款行為。

- 景氣低迷、通貨緊縮時,為了增加市面上的貨幣供給量 ,央行會調降存款準備率,增加貸放到市場的資金數量;

- 景氣過熱、通貨膨脹,減少市面貨幣供給量,央行調升存款準備率,使銀行放款的金額縮水,來降低市場上的貨幣數量。

重貼現率

「貼現」是指民眾將未到期的商業票據,向商業銀行請求變現(兌換成現金),銀行通常會向民眾收取額外的變現費用,此費用與貼現票據金額的比率,稱為貼現率。

例如商業銀行的貼現率為 10%,則民眾要將面額新台幣 100 萬元之本票貼現時,銀行就會收取 10 萬元的變現費用(100×10%=10),所以民眾具體領到的金額為新台幣 90 萬元。這個貼現行為是民眾向商業銀行所為,因此是第 1 次變現。

- 商業票據:銀行可將持有的銀行承兌匯票、商業承兌匯票或商業本票等合格票據,向中央銀行申請重貼現。上述的銀行承兌匯票、商業承兌匯票與商業本票等應為公民營生產事業依據實際交易行為而產生。重貼現的期限以票據的到期日為準(工商業票據不可超過90天,農業票據不可超過180天)重貼現利息的預扣,依中央銀行公告的重貼現率計算。

至於「重貼現」,就是第 2 次的變現行為。是指商業銀行在資金短缺時,將客戶貼現的票據,請求央行再給予貼現,以取得資金;央行通常會向一般銀行收取再貼現費用,此費用與再貼現票據金額的比率,即為重貼現率。

重貼現率:銀行以合格票據為擔保品,向中央銀行融資短期資金的利率白話來說:銀行向中央借錢的利率

一般我們在說「央行調升或調降利率」,指的就是「重貼現率」。

- 景氣過熱、通貨膨脹:「提高」重貼現率:銀行就會減少跟央行的貸款,市場上流通的貨幣也會因此降低,這是緊縮的貨幣政策。

- 經濟不景氣、通貨緊縮:「降低」重貼現率:銀行跟央行借錢的成本降低,會增加借款,市場上流通的貨幣也會因此增加,這是寬鬆的貨幣政策。

公開市場操作

中央銀行藉由在公開市場,上買賣公債或政府債券,達到控制貨幣數量的操作。

美國聯準會想要降低利率時,會拿出資金在公開市場上大量買進債券,這些資金會進入銀行體系,讓銀行資金更充裕,降低銀行間的借貸利率。相反,聯準會想要升息,就會賣掉手上的債券,從市場回收資金,利率就會上升。

- 景氣低迷、通貨緊縮:央行向民間「買入債券」,釋出本國貨幣,市場上流通的貨幣因而增加,這是「寬鬆的貨幣政策」。

- 景氣過熱、通貨膨脹:央行向民間「賣出債券」,回收本國貨幣,市場上流通的貨幣因而減少,這是「緊縮的貨幣政策。」

公開市場操作透過購買特定數量的資產,增加貨幣供給量,讓銀行更容易放貸,這就是被稱為量化寬鬆(QE)的過程,白話來說,也可以理解成央行大量印鈔。

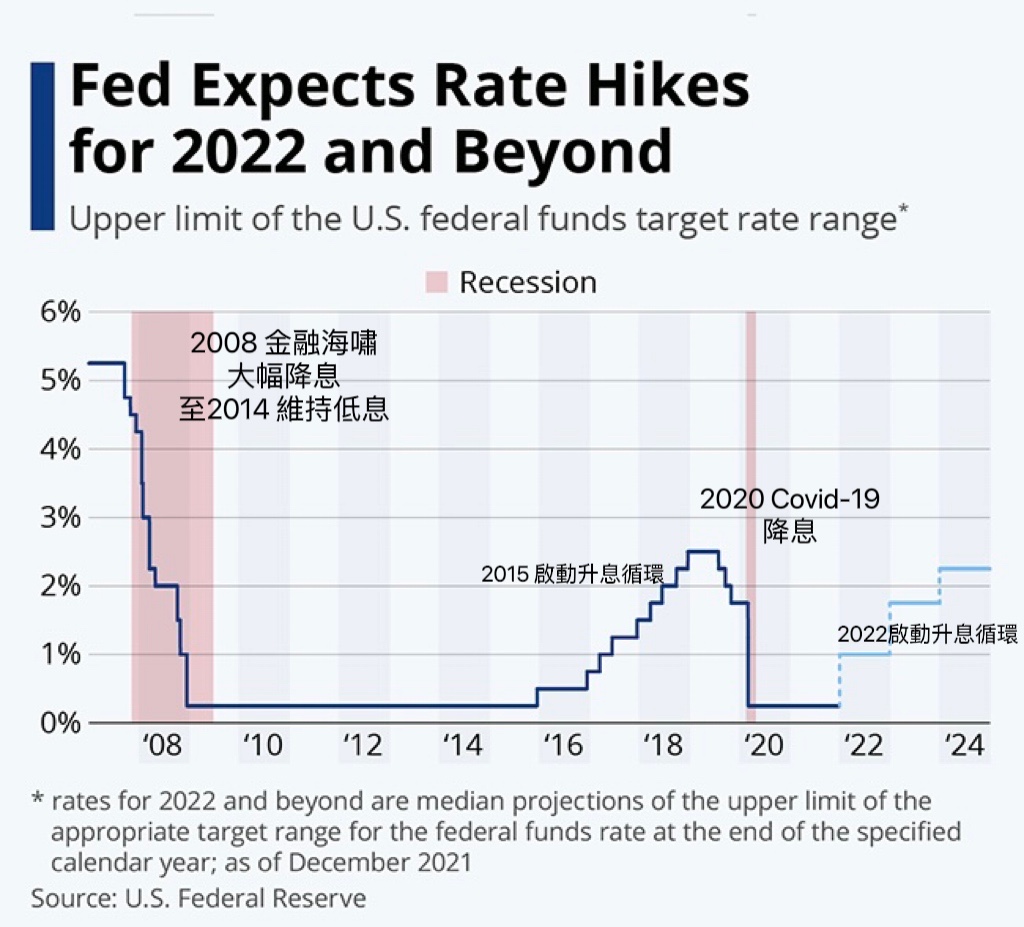

上圖是 Fed 美國聯邦利率歷年走勢圖

- 2008年金融海嘯,Fed將利率從5% 一路降到 0%~0.25%之間,後來持續到2014年的低利,到2015年才再次進入升息循環。

- 2018-2019,因中美貿易戰,導致經濟下滑之疑慮,停止升息。

- 2020年,發生的新冠肺炎危機更讓利率再次回到0%~0.25%之間,直至2022年3月,因高通膨因素啟動升息循環。

美國聯邦 FED 貨幣政策

上面有說到,美聯儲(Fed)是美國的中央銀行系統,它的結構非常複雜,並非完全屬於政府所有,部分股分甚至掌握在私人銀行手上,許多決策也是獨立於政府之外。

美國的貨幣政策 是以聯邦基金目標利率(Fed Funds Target Rate),作為官方的調整利率。

聯邦基金利率是銀行間的隔夜拆款利率,代表的是短期市場利率水準,通常聯邦公開市場委員會(FOMC)會對聯邦基金利率設定目標區間(如 1.00%~1.25%),透過公開市場操作以確保利率維持在此區間內,所以不是直接訂定利率。重貼現率指的是,當一般銀行資金不夠時,除同業間相互調借外,便向中央銀行融通借款。借款方式是用手上現有的商業票據向中央銀行重貼現,以獲得資金。

FED 是直接透過每天的公開市場操作,來控制利率能落在設定的目標區間。

因此實務上 FED 的利率決策都是一個區間,而非一個固定值。

貨幣政策對投資人的影響?

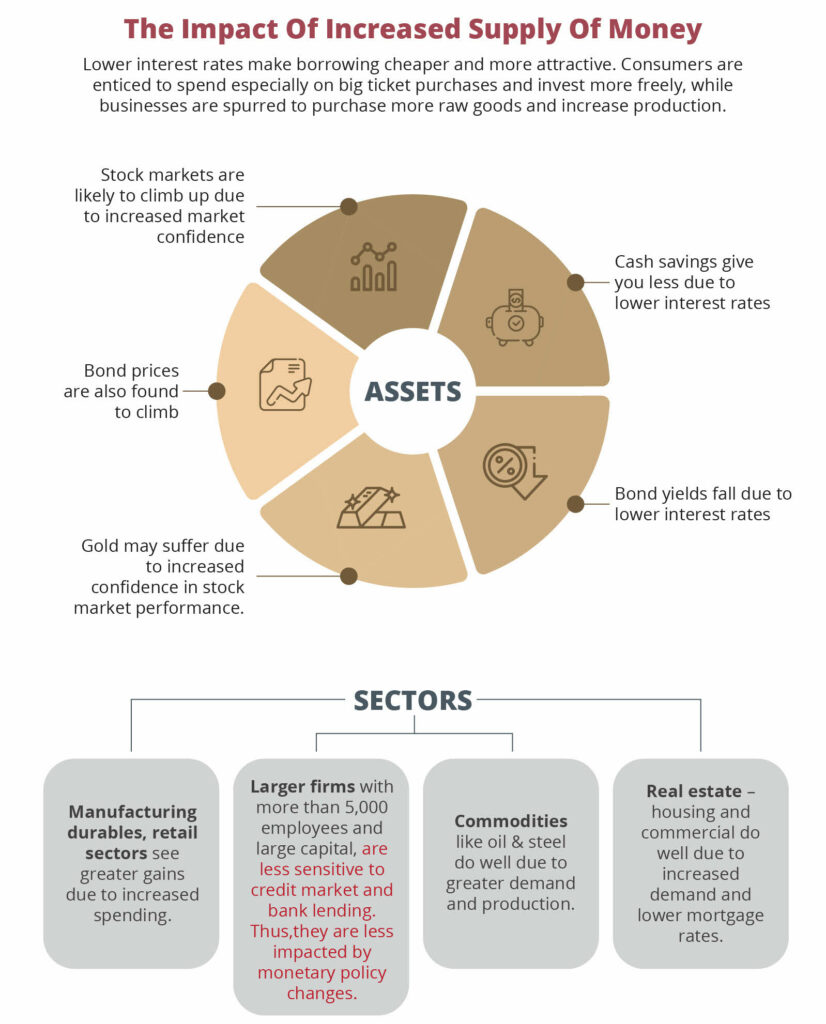

央行的貨幣政策會全面影響主要的資產類別,例如股票、債券、現金、房地產、商品和貨幣。只是何時發生影響難以預期,透過了解其中的因果關係,可以適時調整自己的資產配置,從政策變化中受益。

寬鬆的貨幣政策

- 股票:在“寬鬆貨幣”或寬鬆政策時期,股市普遍上漲。例如,道瓊斯指數和標準普爾 500 指數在 2013 年上半年達到了創紀錄的水平。這次股市反彈發生在 2012 年 9 月推出 QE3 幾個月後,當時美聯儲承諾購買 850 億美元的長期債券。每個月都有定期證券,直到勞動力市場出現顯著改善。

- 債券:由於利率非常低,債券收益率往往較低,而且它們與債券價格的反比關係意味著具有固定收益的證券預示著價格大幅上漲。美國國債收益率在 2012 年年中處於最低水平,10 年期國債收益率低於 1.40%,30 年期國債收益率約為 2.46%。在這種低收益率環境下,對更高收益率的需求導致大量公司債券招標,將收益率推至新低,並允許許多公司發行票面利率處於歷史低位的債券。然而,這一原則只有在投資者確信通脹得到控制的情況下才有效。如果政策寬鬆的時間過長,通脹擔憂可能會導致債券下跌,因為收益率會根據通脹預期進行調整。

- 現金:在以寬鬆政策為標誌的時期,錢不是王道,因為投資者更願意把錢放在任何地方(可以提高回報的地方),而不是把錢存起來以換取最低的回報。

- 房地產:當利率較低時,房地產往往處於良好狀態,因為業主和投資者會利用極低的抵押貸款利率。眾所周知,2001-04 年美國的低利率助長了美國的房地產泡沫。

- 大宗商品:眾所周知,大宗商品是風險資產,出於多種原因,它們在寬鬆政策期間往往會升值。低利率推動了風險偏好,經濟增長時實物需求強勁。極低的利率也可能導致對通貨膨脹水平的擔憂。

- 本國貨幣:在此期間對貨幣的影響更難確定,但當一個國家的貨幣採取寬鬆政策時,預期其貨幣貶值是合乎邏輯的。但是,當大多數貨幣都像 2013 年那樣的低利率時,會發生什麼?因此,對貨幣的影響取決於一國貨幣刺激的程度及其經濟前景。例如,日元在 2013 年上半年對大多數貨幣的表現大幅下跌。由於日本央行量化寬鬆的預期,該貨幣下跌。它在 4 月這樣做了,承諾在 2014 年將該國的貨幣基礎增加一倍。同樣在 2013 年上半年,美元出人意料的走強表明了經濟前景可能對貨幣產生的影響。

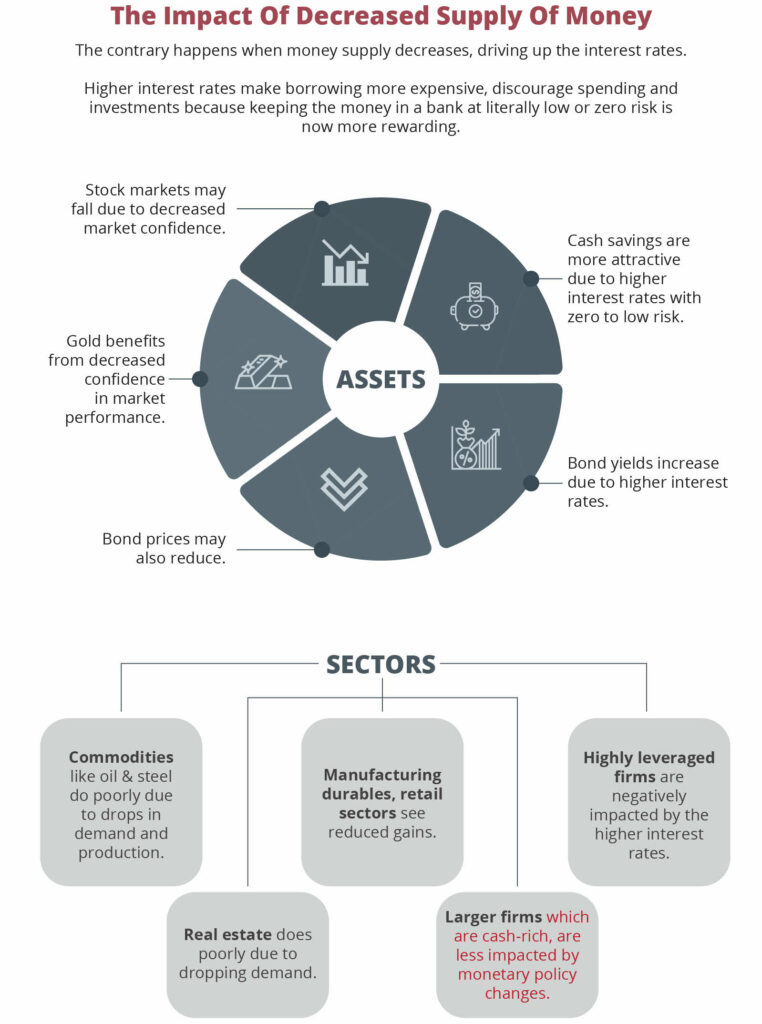

限制性(緊縮)貨幣政策

- 股票:在限制性貨幣政策期間,股票市場表現不佳,因為較高的利率限制了風險偏好,並使得以保證金購買證券的成本相對較高。然而,中央銀行開始收緊貨幣政策的時間與股票/股票達到峰值反轉點之間通常存在顯著滯後。例如,當美聯儲在 2003 年 6 月開始提高短期利率時,美國股市直到 2007 年 10 月才達到頂峰,將近三年半之後。這種滯後效應是由於投資者的信心,他們認為經濟增長將足夠強勁,企業利潤可以吸收利率上升的影響。

- 債券:短期利率對債券來說是一個很大的負面影響。1994 年,當美聯儲在年初將其關鍵利率提高到 3% 並在年底提高到 5.5% 時,債券經歷了歷史性的下跌。

- 現金:在緊縮貨幣政策期間,較高的存款利率鼓勵消費者儲蓄而不是消費。短期存款通常可以讓人們從提高利率中受益。

- 房地產:利率上升時,房地產市場崩潰,因為抵押貸款更昂貴,導致房主和投資者的需求下降。利率上升對房地產造成災難性影響的一個典型例子是 2006 年開始的美國房地產泡沫破裂。這在很大程度上是由可變抵押貸款利率的急劇上升加速的,其次是聯邦基金利率,它從2005 年初的 2.25% 到 2006 年底的 5.25%。

- 大宗商品:商品交易有點類似於限制性政策期間的標準股票/股票。上升趨勢在貨幣緊縮的初始階段持續,然後由於利率上升導致經濟放緩而急劇下降。

- 本國貨幣:更高的利率,甚至更高利率的前景,通常都會刺激一個國家的貨幣。例如,在 2010 年至 2012 年期間,加元與美元的匯率通常高於平價,而在此期間,加拿大是唯一一個保持緊縮貨幣政策的 G-7 國家。然而,加元兌美元在 2013 年下跌,當時很明顯加拿大經濟將進入一段低於美國增長的增長期,導致人們預期加拿大銀行的貨幣政策將發生變化。

總整理

各資產在寬鬆貨與緊縮貨幣政策的表現 | ||

| 資產 | 寬鬆貨幣政策 | 緊縮貨幣政策 |

| 股票 | 低利率使民眾更願意把錢拿來投資股票追求更高的回報,因此對股市有利(股市普遍上漲) | 高利率時通常股票表現較差,因較高的利率限制了風險偏好,使得保證金購買證券的成本相對高。 |

| 債券 | 降低利率會使得債券的價格上揚 | 較高的短期利率對債券來說是比較負面的,因為投資者對更高收益率的期待會降低債券的價格 |

| 現金 | 低利率使得儲戶不願意把錢放在銀行儲蓄,更願意把錢放在回報更高的地方 | 高利率會誘使消費者更喜愛儲蓄勝過消費,此時短期存款會受到青睞 |

| 房地產 | 低利率時期房地產的表現不錯,因為借貸成本低造成民眾持有房屋的成本變低 | 利率上升對於房地產較為不利,因為償還貸款的成本變高,導致屋主及投資人的需求下滑 |

| 大宗商品 | 低利率刺激了經濟增長,使得對大宗商品的需求強勁,因此商品在寬鬆政策下一般有不錯的表現 | 隨著利率的提高減緩了經濟成長的速度和對大宗商品的需求,且急劇下降 |

| 本國貨幣 | 寬鬆的貨幣政策代表增加本國貨幣流通量並降低利率,會導致本國貨幣大幅貶值 | 緊縮的貨幣政策使得本國貨幣供給變少,並且提升利率,有助於本國貨幣升值 |