Table of Contents

川普當選

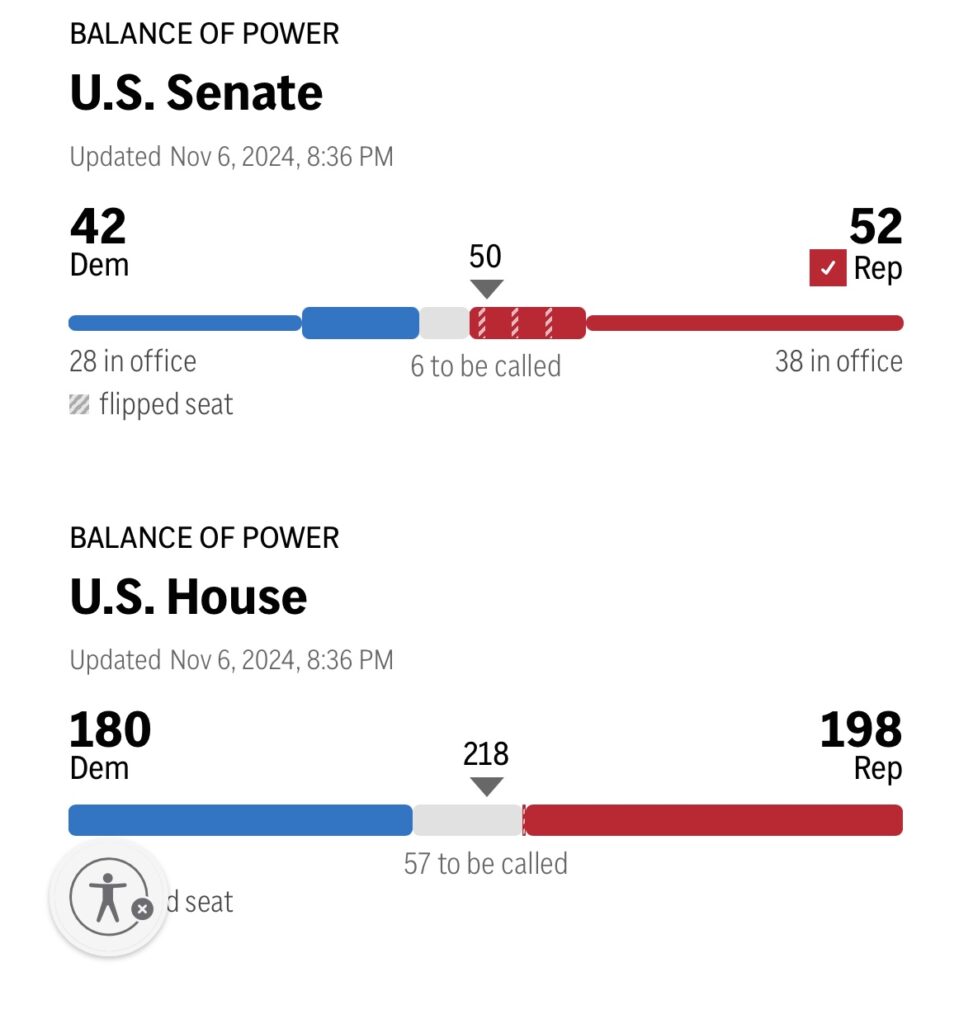

川普和的賀錦麗的票選結果,最終為295:226,確定由川普當選本屆美國總統。而共和黨也拿下參眾席數51席。這次的選舉對於共和黨來說是大獲全勝!

川普為什麼這次會當選?

川普此次當選的最主要原因是經濟問題。

A whopping 96% of voters said “high prices for gas, groceries and other goods” were a factor in their vote, according to AP VoteCast.

根據AP VoteCast的調查,高達96%的選民表示,“汽油、食品雜貨及其他商品價格高漲”對他們的投票選擇有著決定性影響。在拜登的任期內,美國經濟遭遇了新冠疫情的衝擊,導致供應鏈中斷、物價飆升,以及民眾生活成本急劇上升。

經濟困境成為選民關注的核心

拜登政府期間,美國經濟受到多重挑戰。雖然就業市場有所恢復,但通膨率居高不下,家庭日常開支不堪重負。選民普遍對現狀感到不滿,尤其是在燃料和食品等必需品價格大幅上漲的情況下,經濟壓力成為大多數家庭的最大痛點。

高利率的影響

除了物價上漲,許多美國人也因高利率感到經濟壓力。為了應對通膨,美聯儲採取了一系列快速升息的政策,使抵押貸款、車貸和信用卡等借貸成本大幅增加,直接影響了家庭的財務負擔,進一步激化了民眾的不滿。

make America great again

川普的經濟承諾

Trump put the cost of living front and center in his pitch, claiming in his nomination acceptance speech that “inflation will vanish completely” under his watch.

在川普的競選活動中,他多次強調自己能夠解決通膨問題,並承諾將快速恢復美國經濟。他主打“降低生活成本”的口號,並聲稱自己在任內曾成功降低稅負、穩定能源價格,未來也將繼續採取類似策略。他的演講中不斷重申:“我會將通膨徹底消滅,讓美國再次回到經濟繁榮的正軌。”

所以選民將票投給川普,主要是因為對拜登經濟政策的失望以及對高通膨、高利率和生活成本飆升的不滿。而川普利用這一點,透過強而有力的經濟承諾,重新贏得了選民的支持。經濟問題顯然成為了2024年選舉的決定性因素。

2016 年川普當選的歷史狀況

2016年11月8日,唐納德·川普當選美國總統。選舉結果公佈後,金融市場出現顯著波動。 11月9日,標普500指數(S&P 500)出現下跌。但兩天,標普迅速反彈,收復失地並創下新高。

主要是因為投資者對川普的經濟政策預期,包括減稅和放鬆監管,推動了市場的積極表現。

而那斯達克在2016川普當選後,也和S&P500是一樣的狀況

可以看出在選後的2到4個月有一股慶祝行情

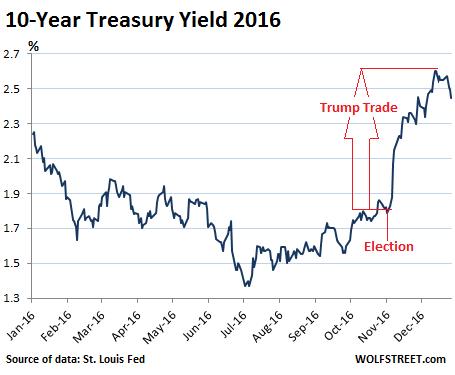

而10年期國債收益率也出現了顯著的上升趨勢。

選舉前,收益率相對穩定,維持在1.70%至1.85%之間。然而,在川普當選後,市場迅速反應,收益率大幅攀升,11月底已超過2.30%。

這一現象主要是反映出市場對川普政策的預期。當初他的競選承諾,包括減稅和大規模基礎建設支出,被視為會刺激經濟增長。不過,這些政策也可能推高政府赤字和通膨率,導致投資者對未來通膨風險的擔憂加劇。因此,市場要求更高的國債收益率來彌補通膨上升帶來的購買力損失。

同時,川普當選後,投資者風險偏好上升,資金從國債等避險資產轉向股票市場等風險資產,進一步推動國債收益率上升。總體而言,這一收益率變動顯示出市場對川普政策潛在經濟影響的高度關注與反應。

這兩天的市場表現

以太坊和比特幣的價格出現顯著上漲,分別是19.82%和11.01%的漲幅。說明投資者對加密貨幣的需求激增,主要是因為市場預期川普的政策,會帶來更寬鬆的金融環境或對傳統金融體系的不確定性。

標普500指數在選舉後兩天內上漲了3.04%。也顯示出投資者對美國股市的信心增強,因為川普承諾的減稅和基建支出計畫將推動企業盈利增長。

與風險資產相比,黃金的價格在同一期間內下跌了3.87%。這表明投資者資金從避險資產轉移到風險資產,對未來經濟增長持更樂觀態度。

這些數據顯示,市場在川普當選後出現了風險偏好的快速轉變。股市和加密貨幣受益於投資者對經濟政策的樂觀預期,而黃金等避險資產則因風險情緒升高而受到壓力。

接下來會如何影響經濟?

政策實施

川普的經濟政策以“美國優先”為核心,強調減稅、加強本地製造業、以及對外國商品加徵關稅

以下有幾個政策我們可以多加關注:

減稅政策刺激經濟增長

川普計畫進一步減少企業稅,並推動2017年《減稅與就業法案》的永久化。這些政策旨在降低企業營運成本,吸引更多外資進入美國市場。同時,他也提議減少中小企業和個人所得稅,增加家庭可支配收入,進一步刺激消費。

不過大規模減稅可能導致聯邦財政赤字擴大。根據國會預算辦公室的數據,2017年的減稅措施已導致赤字大幅增加,若不採取有效的財政措施,未來可能帶來長期的財政壓力。

關稅政策對國際貿易的影響

川普主張對進口商品加徵關稅,尤其是來自中國的商品,目的是縮小貿易逆差並保護本地製造業。這種關稅政策短期內可能促進本地製造業復甦,增加就業機會。但也可能導致進口商品價格上升,增加消費者的生活成本,進一步推升通膨。

這裡需要注意:全球供應鏈的中斷風險也是不能忽略的。過去的關稅戰已影響美國與盟國的貿易關係,且關稅戰增加了企業成本,降低了消費者購買力,對美國及其盟國的經濟增長產生負面影響。

能源政策的轉變

川普計畫放寬能源行業的管制,重點推動化石燃料的開採和使用,包括石油、天然氣和煤炭。他認為這將降低能源價格,促進美國的能源獨立性和經濟增長。

不過,這樣的政策與全球減碳趨勢背道而馳。如果美國真的退出巴黎協定(國際氣候協定),可能引發環保團體和國際社會的批評,且影響美國在全球環境治理中的領導地位。

移民政策對勞動力市場的影響

在移民政策上,川普計畫限制合法移民數量,並加強對非法移民的驅逐力度。這一政策可能在短期內減少低技術勞動力的供應,增加本地勞工的競爭優勢。

然而,移民是美國勞動力市場的重要組成部分,尤其是在農業、建築和服務業。嚴格的移民政策可能導致這些行業勞動力短缺,進一步推高生產成本,影響經濟增長。

共和黨的全面執政

共和黨在總統、參議院和眾議院選舉中均取得勝利,實現全面執政。如果是國會分裂的狀況的話,在關稅層面依舊會向中國提高關稅,而企業稅的部分就可能會很難調降。

但現在是共和黨的全面執政,會為川普提供更多的政策靈活性,包括快速推動其核心經濟計劃、採取更加強硬的貿易和外交立場。川普曾表示將重新審視多邊貿易協定,並對與中國、歐盟等主要經濟體的貿易關係施加更大壓力。這可能在短期內導致市場不確定性上升,但也可能促使美國企業尋找新的市場和供應鏈。

房屋可負擔性

美國房屋可負擔性指數(Housing Affordability Index)正處於歷史低位。表示現在一個典型家庭的收入,已無法支撐購買中位數價格房屋所需的貸款支付。

該指數下降的主要原因在於高房價與高抵押貸款利率的雙重夾擊。隨著聯準會連續升息以應對通膨,房貸利率飆升,顯著推高了購房成本。這對房地產市場需求造成打擊,也削弱了家庭的消費能力,進一步拖累經濟活動。

川普可能推出減稅和基礎建設計劃,試圖刺激經濟增長。然而,這些政策可能進一步推動房價上漲,加上聯準會為遏制通膨可能維持高利率,房屋可負擔性問題可能更加嚴重。對於年輕一代和首次購房者來說,這將成為重要的經濟負擔,也可能拖累整個房地產市場及相關行業的發展。

勞動市場的挑戰

上圖是中位數工資增長與消費者價格指數(CPI)的趨勢。

圖中顯示,2022年時工資增長率一度高於通膨,但隨著CPI逐步下降,工資增長也開始放緩。這表明雖然通膨壓力有所緩解,但工資增長不足以顯著提升家庭的購買力。如果這種趨勢持續,家庭的實際收入增長可能被侵蝕,進一步影響消費支出—這是美國經濟的主要動力來源。

而川普的減稅政策和放寬勞動市場監管會促進就業,但未必能顯著提高工資增長。如果工資增速無法超過物價漲幅,家庭實際收入將受到抑制,進一步削弱消費需求。此外,川普的財政刺激可能導致經濟過熱,加劇通膨壓力,聯準會可能被迫採取更緊縮的貨幣政策,進一步增加借貸成本。

通膨壓力會上升嗎?

“The devil will be in the details,” Ed Mills, Washington policy analyst at investment bank Raymond James, told CBS MoneyWatch. “The Trump tax, trade, tariff and immigration agenda could have significant economic impacts and raise concerns about a second wave of inflation.”

在川普政府的施政計畫中,減稅和基礎建設投資將成為推動經濟增長的核心政策。然而,這些措施雖能帶來短期的經濟刺激,但也伴隨著財政赤字和國債規模進一步擴大的風險。龐大的政府支出必然需要更多的資金來源,政府將加速發行國債,這將增加市場中的貨幣流動性,進一步刺激需求。然而,如果供應鏈與生產端無法迅速跟上,這將推高物價水平,加劇通膨壓力,甚至可能使美國再次面臨疫情期間的高通膨情況。

在這種情況下,聯準會的貨幣政策將成為控制通膨和維持經濟穩定的關鍵工具。如果通膨加速,聯準會可能不得不加快升息步伐,抑制過熱經濟。然而,升息將對房地產市場和企業融資形成顯著壓力。房屋可負擔性指數已顯示出美國民眾負擔住房的能力正在惡化,若利率進一步上升,房地產市場的需求將繼續萎縮。此外,企業融資成本的提高將抑制投資活動,進一步拖累經濟增長。

與此同時,工資增長的放緩加劇了經濟的不平衡。工資增速無法跟上物價的上升,將削弱家庭的實際購買力,影響消費者的支出能力。消費需求的減弱將進一步抑制經濟活動,使得整體增長前景變得更為脆弱。

在這種環境下,財政與貨幣政策的協調顯得尤為重要。如果兩者未能達成平衡,可能導致政策失調,進一步加劇市場的不確定性和經濟波動。短期內,高赤字和高債務或許能推動經濟增長,但長期來看,這將對美國的財政可持續性構成重大威脅,也會給聯準會的政策操作帶來更大的挑戰。在高利率環境下,如何平衡通膨控制、經濟增長和財政穩定,將是未來美國經濟面臨的核心難題。

對台灣的影響

川普的政策可能導致美元進一步走強,而這對以出口為導向的台灣經濟構成壓力。新台幣若相對美元貶值,將有助於台灣出口,但也可能增加進口成本,推高本地物價。

此外,若川普政府加強對中國的制裁,全球資本市場可能出現波動,資金避險需求可能使得台灣股市出現短期資本外流或波動。

上面這張圖可以看到,如果台灣真的發生戰爭,其對全球經濟的衝擊將是毀滅性的,甚至可能超過歷史上其他重大危機事件。

圖表顯示,台灣戰爭可能導致全球GDP偏離危機前趨勢近10%,這是因為台灣在全球供應鏈,特別是半導體產業中的核心角色。台灣供應全球大部分高端半導體,若戰爭爆發,這一產業將被迫中斷,直接影響全球科技和製造業,從汽車、手機到軍用設備的供應鏈都會中斷。

更進一步,台灣與中國、日本、韓國等國家經濟高度互聯,戰爭將破壞這些國家間的貿易流動,導致區域經濟陷入衰退。由於台灣位於全球主要航運航道,任何軍事衝突都可能封鎖這些航線,推高能源和其他大宗商品價格,對全球市場造成連鎖反應。

川普一向強調「美國優先」,因此他可能會將美國經濟利益置於優先地位,尤其是在半導體等高科技領域。台灣是全球最重要的半導體供應中心,如果戰爭中斷供應鏈,會對美國經濟造成巨大衝擊。

對台積電的影響

川普一向強調「美國優先」和供應鏈回流(減少對中國和其他地區的依賴),台積電就可能面臨進一步的壓力,將更多生產線遷至美國。目前,台積電已經在亞利桑那州投資建廠,但若川普政府要求更多本土化,可能導致台積電在美國的資本支出增加。這對台積電的利潤率構成壓力,因為美國的營運成本相較於台灣高出許多,包括人力、能源及土地成本。

台積電目前有一部分收入來自中國市場,但若川普加強對中國的技術出口管制,可能限制台積電向中國高科技公司(如華為)供貨,進一步削弱其在中國市場的業務。這將迫使台積電重新調整市場策略,更依賴美國及其他地區的客戶,增加市場分散化的需求。

*華為曾是台積電的重要客戶,但美國在2020年開始對華為實施嚴格的技術出口限制,禁止台積電使用美國技術為華為生產晶片。

如果台積電無法為中國企業提供關鍵技術,中國可能會加速半導體產業的自主化。表示中國政府會對本土企業如中芯國際的支持力度加大,試圖減少對台積電和其他國際供應商的依賴。長期而言,會加劇全球半導體市場的競爭壓力,並可能削弱台積電在中國市場的地位。

接下來需要關注?

川普的勝選演講、相關施政宣言

川普成功當選後,市場和政策制定者將密切關注其勝選演講和未來的施政宣言,因為這些內容將為美國經濟的發展提供方向。

川普的勝選演講和施政宣言可能會進一步強調減稅、加強基建投資以及貿易保護等政策。這些政策若能迅速推動經濟增長,將進一步提升市場信心。然而,這些政策可能導致財政赤字擴大,加劇通膨壓力。市場將觀察其具體的財政計畫如何落實,以及這些計畫是否會推動實質經濟成長。

聯準會的政策前景

聯準會的政策方向也會是市場關注的焦點。

回顧2016年,當時美國經濟正處於復甦階段,失業率下降,但通膨尚未達到聯準會2%的目標。聯準會為了應對川普提出的減稅與基建計劃,可能帶來的經濟增長與通膨風險,開始採取更積極的加息策略,以防止經濟過熱。

而且,川普在任期間多次對聯準會施壓,要求其採取更寬鬆的貨幣政策以支持經濟增長。現在,川普再次當選,聯準會將面臨更大的政治壓力,特別是在川普力求維持低利率以刺激投資和消費的情況下。這會對聯準會的政策獨立性構成挑戰,也可能削弱市場對決策的信心。

財政刺激政策雖能增加市場需求,但如果供應端無法及時跟上,會導致物價快速上升,迫使聯準會加快升息以抑制通膨。然而,過快的升息步伐也可能對經濟活動造成壓力,尤其是在借貸成本上升後,對房地產市場和企業投資的負面影響會更加顯著。

此外,聯準會還需應對國際經濟的不確定性。2016年,聯準會在評估國內經濟數據的同時,密切關注中國經濟放緩和歐洲局勢不穩對美國的潛在影響。同樣的,2024年後,美中貿易關係的進一步緊張可能引發全球供應鏈的重組與資本市場的波動,這對聯準會的政策制定構成額外挑戰。聯準會需在支持經濟增長與抑制通膨之間尋找平衡,並維持政策的可信度與市場信心。