文章內容

開始談「投資理財」之前,我們必須將投資、理財拆開來看。

讓我們先來理解什麼是「理財」,照文字來解讀的話,理財 = 「理」好你的錢「財」。

把錢管理好,知道收入及支出的流向,做好財務分配就是理財

現在你一定知道「理財」很重要,也知道自己要做好投資理財,才能過你想要的生活,你或許一路上學習專精的投資知識,但卻連最基本的理財都做不好!

所以這一篇文章要來告訴你,我們該如何一步一步從基本的理財做起,讓自己成為財富的守門員!

第一步:認識金錢

什麼是金錢?

在說理財前,你必需先思考,到底什麼是金錢呢?你對金錢的定義是什麼呢?是你手中的鈔票還是口袋裡的銅板?你錢包裡的信用卡?還是收藏的黃金?

在戰爭時,一袋米可以是金錢。而現在,你在銀行裡的負債也可以是金錢

錢的本質是:交易的工具。

就如同早期的農業時代,透過以物換物的方式來交換東西,只是現在是透過「金錢」這個媒介去交換東西。

如何賺錢?

了解金錢的本質後,就可以思考哪些事情可以為我們創造財富? 哪些東西可以換來金錢?

- 時間:時間是生命的單位,他可以換來金錢,我們透過工作投入勞力,來換取時薪、日薪、月薪等。用時間取得金錢

- 知識:專業能力需要透過知識長期累積而來,雖然一樣需要注入勞力,但卻可以讓你的單位時間價值大幅提升,因而拉高主動收入的時薪

- 信用:信用可以換來金錢,也就像是信用卡,讓你可以走進商店,透過信用卡,使用你被允許的信用額度做消費。

- 名聲:持續累積的信用會逐漸變成名聲,名聲可以為你帶來金錢,因為他人或銀行,相信你有能力在未來的某一天償還你預支的信用。

了解以上與金錢互換的單位後,也就不難想像哪些東西跟金錢一樣有用,比如:負債的本質跟金錢一樣,只是名稱不同。許多富人透過舉債來製造槓桿,使用負債來達成與使用金錢一樣的效果。同理,許多名人透過長期累積的名聲與信用,為自己創造大把的財富。

第二步:誠實地檢視個人財務狀況

徹底地了解金錢後,接下來就必須做好「財務規劃」,在開始規劃前,你需要先誠實地檢視你自己的財務狀況。

注意:支出反映出你的生活型態,怎麼用錢代表怎麼生活,也能反映出你個人的價值觀。面對現況是解決問題的第一步,才能知道要怎樣走向未來。當你在填寫資產負債表的過程中,可能會發現,原來心目中理想生活模式的開銷,比想像中低上許多

現在就開始清點,手上所有存摺、收入、資產狀況、現金、保障、常態性支出、負債等。可以領取我自己用的資產負債表,填寫後就可以快速釐清個人的財務狀況與目標(裡面有每月、每年度的財務表、清點資產負債表)

如果你希望打造被動收入,就必須要有「現金流」的概念

明確地理解自己的收支概況、資產負債,以及有意識地增加現金流量收入,這是加入財務自由的基本功夫。現在就開始練習填寫吧!

第三步:釐清消費觀念

透過清楚地檢視你自己的財務狀況後,你就必須了解自己的消費觀念。你可以先問問自己:是否常常報復性消費?還是衝動性消費?或購入東西後,卻常常後悔?

消費觀念為什麼很重要?這邊簡單舉個例子,相信你就容易理解了。假如有一個人非常非常會投資,靠投資可以一年賺超過100萬台幣,但是那個人並不會幫自己做好理財,只會拼命亂花錢,你覺得光會投資能夠讓他達到「財務自由」嗎?就像是為什麼常看到有些年薪破億的NBA球星也會破產,是一樣的概念,但當然其中有些球星,透過良好的理財投資規劃,讓財富一直增加。

理財規劃包含的範圍非常廣泛,從最基本的「消費」,到貸款、儲蓄、保險等,都是理財規劃的一部分。在這些行為中,「消費」是最重要、也最容易被你忽略的一環

是「想要」還是「需要」?

你是否在逛街的時候,看中的衣服,其實可以在家裡衣櫃中找到相似的風格,但你最後還是因為顏色不同等原因,去結帳?試著想想,你買的那件衣服是否沒穿幾次,就一直放在衣櫃裡面?那這對你來說是必要的消費嗎?

注意:這就是你「想要」的消費,而非真正「需要」的消費。

現在我自己,為避免「衝動性消費」,以下是我自己的解決辦法

【解法】:

在買東西的時候,我會先問問自己,現在要結帳的物品是想要的?還是真的需要的?是不是已經擁有一樣或類似風格、功能的東西?如果真的是「需要」的商品,那就買吧!

你也可以試試先把商品『加入購物車』,但先不要完成下單,過個幾天後,你再仔細思考、查詢,商品的價格是否可以找到更划算的?且這個商品是否你真的想要買的。我自己在經過幾天的沈靜之後,就會默默地把購物車裡的商品刪除了!因為我發現那不是真的需要的商品!

湊免運、湊打折有比較省嗎?

很多商家為了吸引你去消費,就會用非常誘人的標題,像:買兩件折300、買兩件打8折、滿千免運,你是否看到這些就很容易被打動了呢?

拿「買兩件打8折」這個舉例(相信你在超商或超市都很常看到),假設,你今天想買的商品是250元,再多買一件,打8折,兩件變460元,也就少了40元的消費額,但實際上需要多付210。

但你可以試想:多買了一件的商品,你真的會用到嗎?或者在賞味有效的期限內,你吃得完嗎?

【解法】:

在購買第二件前,你可以先思考,這些東西你真的會用到嗎?如果你是小家庭,也可以思考,在賞味有效的期限內,你們吃得完嗎?

再來你也可以嘗試把要買的東西先記錄下來,然後等到累積多一點的時候再一起買,甚至可以省掉運費。

避免超出能力的花費

有些人月光族,月薪35k,扣除掉基本開銷,像是:房子租金、日常用品、餐費等,通常剩下的額度就不多了。但在這樣的條件下,卻有些人常把薪水拿去買奢侈品。當然,不是是不能夠買奢侈品,但你有思考過,這對於現在的你真的負擔得起這樣的消費嗎?

在購入奢侈品錢,你需要先衡量自己目前的收入,是否真的有能力購買這樣的產品?如果沒有的話,建議你先將錢放在能讓自己財務增加的事情上吧!也許你現在存下來的錢,經過多年複利後,讓你未來能買的不只是一個包包啊!

如果月入十幾萬或數十萬,那買奢侈品肯定沒問題,但建議你在購買前,也可以再仔細思考是「想要」還是「需要」

第四步:面對債務

也許你對於『債』這個字是給予負面的印象,但透過上面「金錢的本質」,你就會知道債不一定是壞的,這決定於你背負的債能否讓你獲得更多的金錢。

雖然說在理財規劃的一環中,我們盡量不要有任何債務在身上會比較好,但是如果今天有一個『債』可以讓你的資產慢慢增加,那你就可以不急著要馬上還清,這也是為什麼有錢人都會留著好債的原因!相反的,若你身邊還有會讓資產減少的『壞債』,你一定要趕快處理掉那些壞債(比如說:卡債、保單借貸、高利貸)。

如果你是利用「好債」增加正向現金流,使得自己資產提升,也就是「財務槓桿」,那恭喜你,你離財務自由更近了!

以下有2個例子,你可以思考是「好債」,還是「壞債」

【V小姐】

是上班族,一個月薪水約32K,收入勉強與支出打平,但時常刷信用卡購買高價的奢侈品,先享受後付費。這個例子很明顯,V小姐所背負的信用卡債是「壞債」。

目前台灣很多銀行所發行的信用卡循環利率約15.99%,這樣的利率顯然太高了!

所以如果你身上還有卡債尚未繳清,請「先理債再開始理財」。

【J先生】

買了一間200萬元的套房用來出租,貸款150萬,利率為2%,一年可收租金12萬元。

收租的投資報酬率有6%(12萬/200萬=6%),而貸款利率為2%,很明顯的房屋出租報酬率大於貸款利率。

每個月J先生的租金扣除掉貸款金額,現金流為正向(有多餘的錢放進口袋),所以是「好債」。

三大負債群:看看自己屬於哪一種

- 卡債族群:各種信用卡貸款與分期付款為主的卡奴 — 減少開銷,越早還清越好

- 房貸車貸:為了家庭責任與自我實現的蝸牛族 — 穩定還款,重心放在提升收入

- 創業貸款:為了事業冒險一博的創業家 — 善用槓桿與各種資源,回歸生意本質。

先理債再理財

債務理財法:

| 借貸銀行 | 債務名目 | 剩餘金額 | 每月還款 | 利息 |

第一步:由「利息」高低坐第一排序

第二步:「金額」由低到高排序

優先找出利息高、金額小、無違約金的負債優先還款,有閒錢就集中還款,減少負債比數。

第三步:如果無法單筆還清,就列出每個月自己的負現金流,就能掌握自己的金流概狀

| 月份 | 負債一 | 負債二 | 負債三 | 每月現金流(負) |

列完負債清單後,多數人或許已經可以有效管理,如果還是無法做到,以下三點可以評估債務去留的進階方式:

1.「真實」的財務狀況:條列資產與帶來的淨收入、條列負債與帶來的實際支出

- 投資獲利能力 :你的投資能力可以回答關於學帶要不要提錢還的問題。如果慢慢還,這筆錢可以創造 5% 的報酬,那麼等於是拿 1%利息的本金出來套利,創造更大收益。

如果這筆錢在你手上只是單純花掉,建議早日還清。

重點:評估你的獲利能力是否有辦法,遠大於債務複利的兩倍

3. 時間機會成本:是回應投資自己與自我實現行債務問題的最佳解答!學貸(留學貸款)是負債,但是投資自己後,學經歷更上層樓,可能讓未來的薪資翻倍;創業貸款是負債,卻可以在年輕有活力想要放手一博時推你一把,也許造就下一個企業家

想要找到最適合自己的理財方法,就必須了解自己的狀況。因為理財是理自己的財,所以誠實面對自己的財務狀況很重要,沒有人能比你更了解。

資產與負債表

| 資產 | 資本 | 淨收入 |

|---|---|---|

| 房租收入 | 5,000,000 | 10,000 x 12月=120,000 |

| 股利 | 100,000 | 5,000 |

| 定存 | 50,000 | 500 |

| 活存 | 100,000 | 100 |

| 薪資收入 | 時間 | 50,000 x 12月=600,000 |

| 資本合計 5,250,000 | 收入合計 725,600 | |

| 負債 | 債務 | 淨支出 |

| 信用卡 | 卡債 500,000 | 每月繳款 15,000 x 12月=180,000 |

| 銀行貸款 | 學貸 500,000 | 每月繳款 10,000 x 12月=120,000 |

| 你 | 生活開支 | 10,000 x 12月=120,000 |

| 債務合計 1,000,000 | 支出合計 420,000 | |

| 資產-負債=年度淨資產 5,250,000 – 1,000,000 = 4,250,000 | 收入-支出=年度現金流 725,600 – 420,000 = 305,600 |

第五步:建立財務目標

接下來,你就可以建立財務目標了,你可以透過短期、中期、長期目標做設定

如果你找不到財務目標,你可以找到你自己人生中,最重要的3個價值觀,再先列下100個夢想清清單。

找出你最重要的3個價值觀排序

第一步:請從上表中任意找出你喜歡的關鍵字,不限數量

第二步:開始刪減,到最後5-10個

第三步:挑出最後3個價值觀關鍵字,並排出順序

第四部:在挑選出的3個價值觀關鍵字,寫句話補充「你為什麼覺得他重要?」

舉例我自己的一個價值觀例子:

健康:保持好健康是最重要的,如果沒有健康,就算財務自由,我也什麼都沒辦法做

列出100個夢想清單

寫下,每一個你在人生中想擁有的東西、關係、體驗都寫下來。

金錢從來就不等於財富,金錢只有變成你喜歡的模樣那一刻起,才會成為生命中真正的財富。

以下舉我自己的夢想清單為例:

| 夢想內容 | 時間 | 金錢 | 人物 |

| 買一棟價值千萬的房子 | 花幾個週時間看房 | 500萬自備款 | 有買房經驗的親友陪同 |

表格內除了夢想內容外,我還多了時間、金錢、人物,這是因為人生多數的夢想,都需要靠這些關鍵資源來達成!

盤點你的夢想清單後,你會發現,這些心願沒有大小之分,只要能讓我們感到幸福,都是值得實踐的夢想。

設定財務目標

找到你自己的關鍵價值觀、夢想清單後,相信你就能夠設定「財務目標的數字」了

短期:想儘速解決的財務問題

中期:3-5年內的財務目標

長期:其他長期的人生目標規劃

隨著人生階段的不同,每個人短期內想解決的財務問題也不盡相同,別人的方法也不一定適合你!以下是簡單的範例,提供你做參考

短期:想儘速解決的財務問題:減少卡債 – 今年底,還清20萬卡債

中期:3-5年內的財務目標:買到自住房 – 5年內,總價1000萬

長期:其他長期的人生目標規劃:財務自由 – 10年內,每個月被動收入10萬元,達到財務自由

在設定財務目標的規劃中,最不能忽略的事「金額」、「時間」。由管理學大師杜拉克,在1954年提出的「目標設定 SMART 原則」,可以用在職涯、公司事業、健康管理目標等都可以使用。讓你的目標設定更具體!

S=Specific 精確具體

M=Measurable 可衡量的

A=Attainable 可達成的

R=Relevant 與其他目標有相關性

T=Time-based 有明確的截止期限

前面要你先確認你自己的價值觀、夢想清單的原因是,具象化那些有關價值觀有關的財務目標,才能找到真正改變自己的動力,也才能做真正的財務規劃,踏上財富自由之路。

真正的財富自由,不只是賺取被動收入,而是能夠自由選擇做你喜歡的事來賺取財富,並且花費在你想要的地方上。

讓財務規劃行動更確實執行

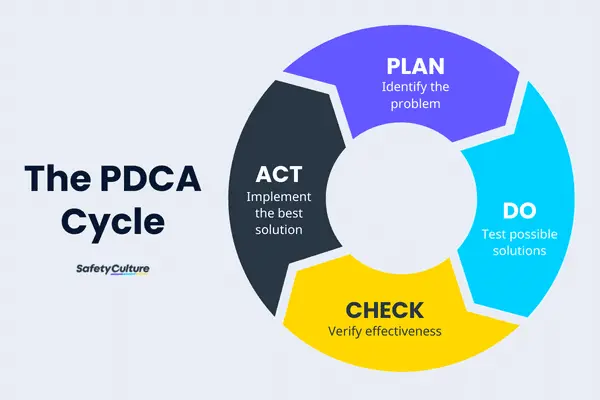

「PDCA管理流程」:計畫(Plan) → 執行(Do) → 檢核(Check) →改善行動(Action)

我們可以透過常見的 PDCA 管理流程來設定目標與優化

1. 計畫(Plan):如何制訂有效的計畫?

當你最現狀不滿意時,最好的方法就是開始竭盡所能幻想自己的理想目標,接著從3年目標開始設定行動計劃,逐步拉出個年度目標

時間:回推目標並分年度拆解

三年要達成,是不是平均每年要增加1萬/月,第一年1萬/月(12萬/月),第二年2萬/月(24萬/月),第三年3萬/月(36萬/月)。

你就可以推估出,需要多少本金與報酬率呢?若算出來的本金與報酬率依現狀是不可能實現的,就退而求其次將目標往下設定。

資源:盤點自己手頭的資源有哪些?

從你過往的學經歷、職業背景、人脈關係等,甚至是手頭上現有的資源,都可能是可以為自己創富的重點資源。過去的學經歷,是否有其他變現的管道與機會?職業背景,是否能為你累積他人帶不走的可貴資源?

工具:適合創造財富的工具有哪幾種?

股票、基金、房地產、債券、保險、創業等,選定工具後站開行動,並定期檢討。

除了本業的工作外,也應該好好執行自己人生的專案,思考各種不同的可能性,這會為你帶來不可思議的超額報酬。

執行(Do):開始大量執行,思考每天要做的事

將大目標切割成小目標,把小目標切割成每天日常的行動

1.寫下大目標

2.將大目標切成許多小目標

3.將小目標安排在日常中

檢核(Check):檢討計畫與成果,是否往正確的方向前進

正好呼應著【SMART原則中:可衡量Measurable原則】透過追蹤數據,確保自己一直往目標前進。這個階段需要定期追蹤,就像我們在職場中常聽見的【關鍵績效指標KPI】,我們所有的財務目標與夢想都可以精準量化,設定明確的KPI數據,數據越明確越好。

多數人不敢面對現實,於是對於自己的財務狀況充滿未知,這時候就會落入負債循環和窮忙。想要成為金錢的主人,即使是一塊錢都可以練習掌握清楚。數字越明確,越可以讓人感到安心。

「面對他、接受他、處理他、放下他」,只要開始學會面對自己真實的財務狀況,你就已經成功一半了!

改善行動(Action):針對目標落差原因修正與調整

針對每次執行的結果再做出修正,確保下一次直行能比這次做得更好

複利效應:每天成長1%,一年就能相差37倍

想要改善理財習慣,可以先從錢包開始。一開始先將不常用的信用卡移出錢包。過一陣子之後,每晚睡前把發票拿出來,再過一陣子,發票拿出來後,按一下大約花多少。這樣積少成多,自然而來就能培養出金錢管理的意識。

擬定財務行動計畫的4個重點:

1.收支管理:三信封理財、六罐子理財法、記帳理財、存錢儲蓄、刷卡借貸、信用卡管理等都屬於這個範圍

2.投資管理:資產配置、投資房地展、基金股票、期貨選擇權、創業等都屬於投資管理範圍

3.風險管理:保險規劃 – 勞工保險、國民年金、全民健保、商業保險,如何改善小錢來為自己轉嫁風險是重要的功夫

4.稅務規劃:隨著我們的財富可能會快速增加,做好妥當的稅務規劃,可以為自己省下不少開支