文章內容

超額儲蓄

國民儲蓄與國內投資的差額,稱為超額儲蓄

若國民儲蓄與國內投資約略相等,未消費的資金被政府與企業用來投資新廠房、新技術,充分運用。

若國民儲蓄遠大於國內投資,代表財富閒置,較不利未來經濟發展。

注意:這些錢不是真的「閒置」,通常會流向國內股市、房市或是國外金融市場等

2020年疫情爆發之後,美國超額儲蓄暴增

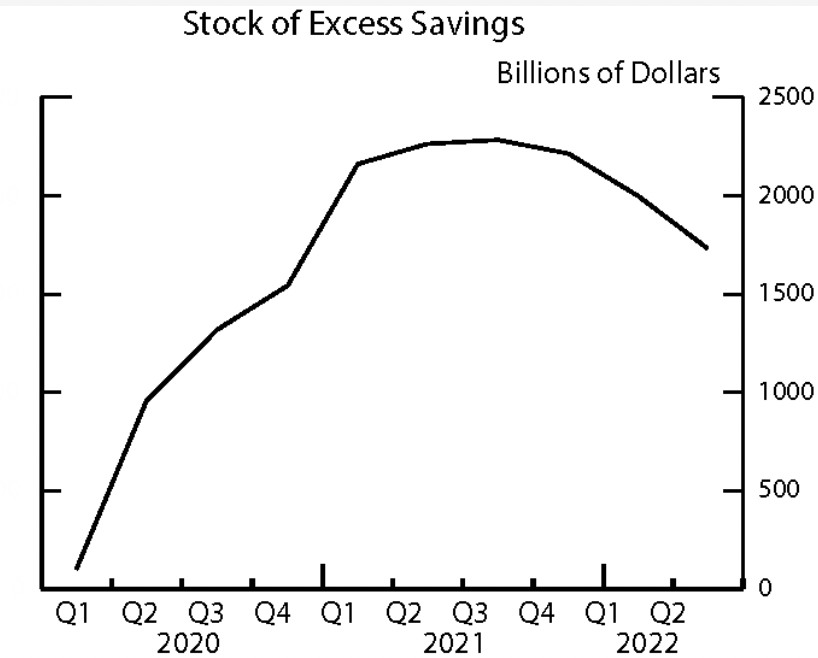

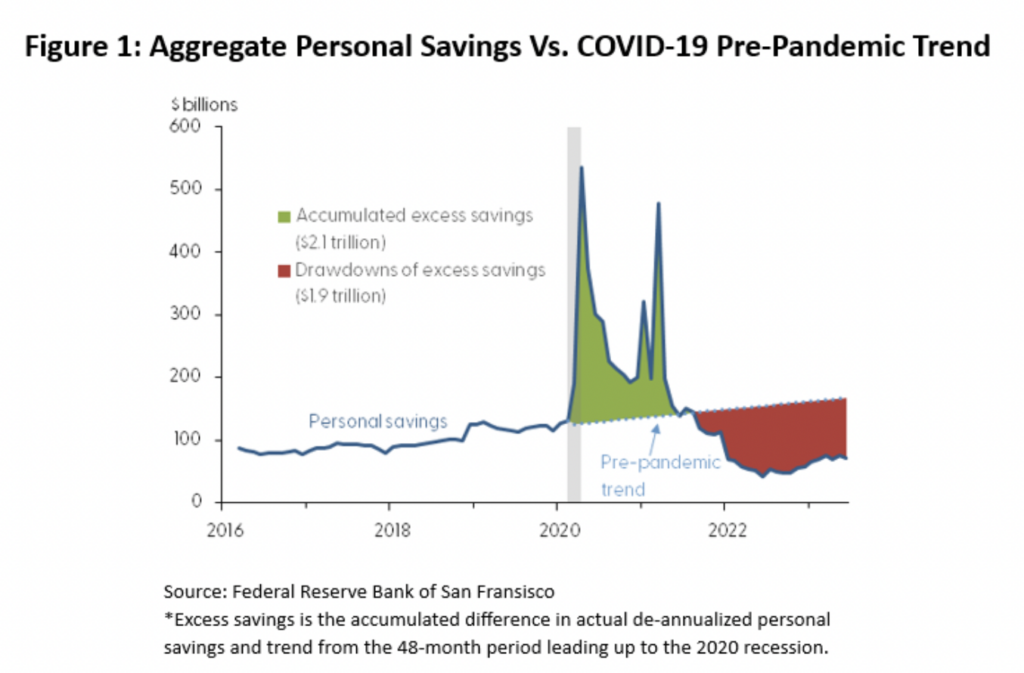

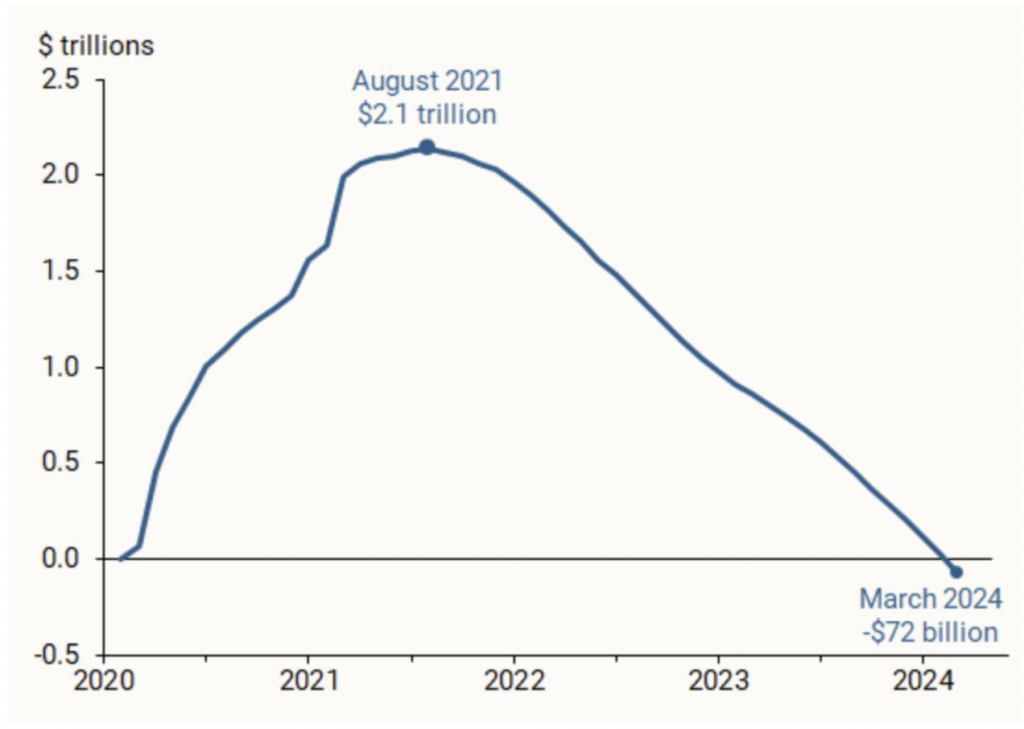

美國人在疫情期間存了相當多的錢,總價值高達 2.1 兆美元。這筆錢讓所有人可以無視利率上升,物價高漲,疫情後兩年繼續花錢,支撐美國經濟保持強勁。

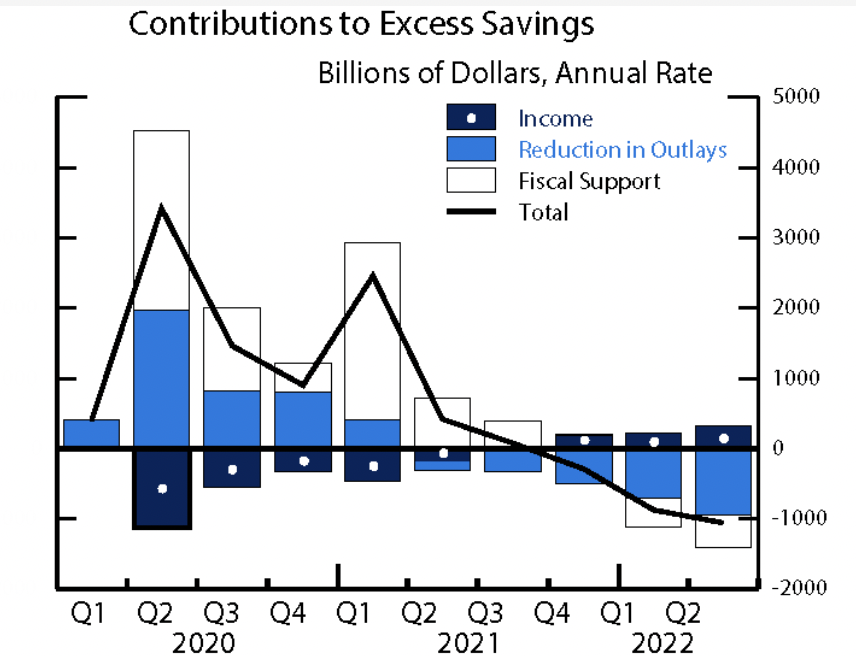

疫情期間無法出門消費,所以支出大幅減少,就像上圖中的藍色柱狀圖;而白色柱狀圖是政府推出的財政補貼(退稅等),又增加了儲蓄金。無法支出加上政府補貼,就是這一次超額儲蓄暴增的主因。

*大規模退休潮:很多美國人的退休規劃是持有相關股票或資產,最終在疫情期間因降息,股票大漲,使大多數的人增加了儲蓄,而退休

美國超額儲蓄已用完

在2022年,美國經濟開始復甦,所以開始消費,而美國家庭的超額儲蓄就在緩步的下滑。

Federal Reserve Bank of San Francisco 指出,在疫情中所累積的超額儲蓄,已在今年2024年3月已正式全數用完

信用卡消費

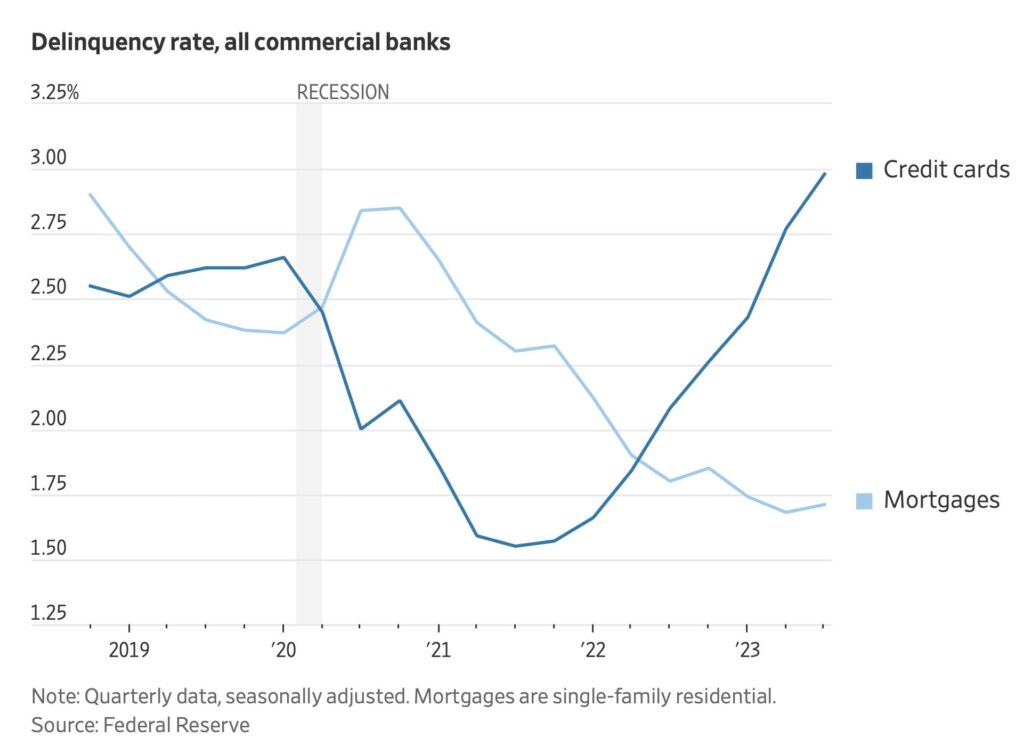

估計現在家庭儲蓄已轉為負值,意指許多美國人的債務多於儲蓄。日前芝加哥聯邦儲備銀行主席擔憂的是債務,表示如果消費貸款的拖欠率開始上升,通常是最糟狀況的先行指標。而或許就有可能形成金融風暴。

信用卡違約率已超過2019年高點,但房貸部門則相對穩固,仍在低位盤旋。

勞動市場狀況

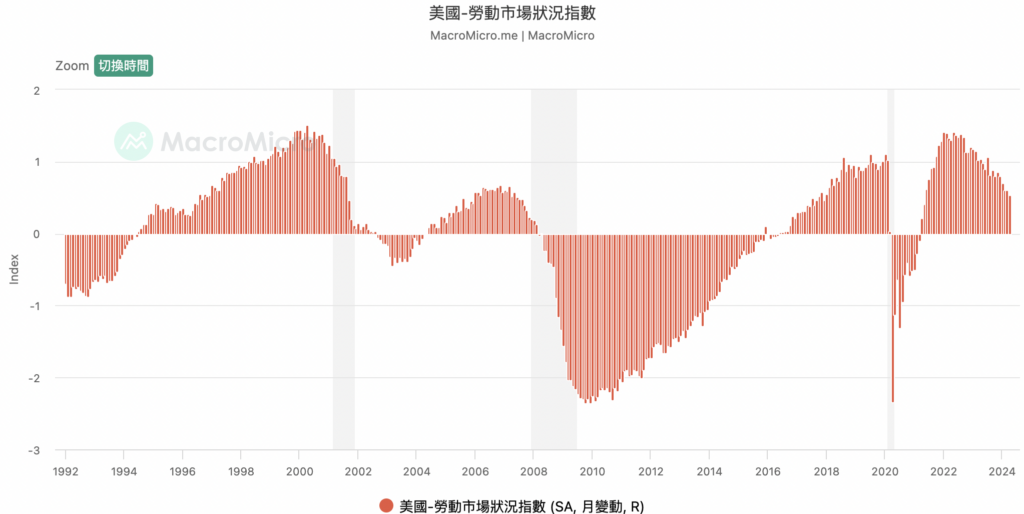

從上面數據可以看見,美國勞動市場狀況的數據表現還是不錯的。

美國職位空缺數>失業人數,代表還是找得到工作。

超額儲蓄所能造成的效應不一定很直接,還取決於超額儲蓄的分佈,如果持有超額儲蓄的是高收入家庭,這些富裕家庭的總消費人口很少,對未來經濟的影響微乎其微;但如果是分佈於中低收入族群,由於這群消費人數眾多,對未來的景氣判斷就特別具有意義。

且美國企業的獲利來看,狀況也是不錯。或許領社會救濟金的人,他可能超額儲蓄已經花光,可是不代表全民的財富在縮水。所以超額儲蓄用光,這件事對於總體經濟影響來說,不一定是巨大的衝擊

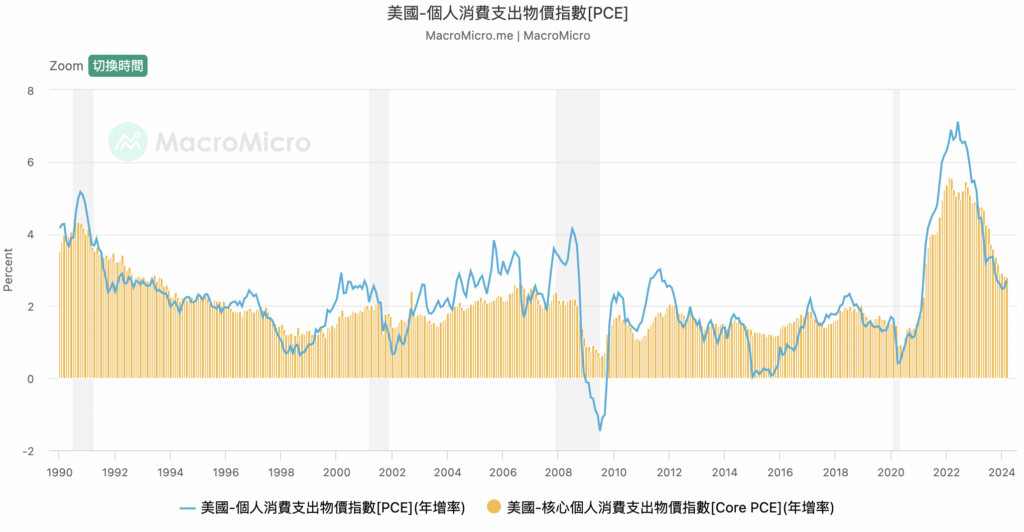

美國核心個人消費支出PCE物價指數

PCE是以美國個人消費者實際的支出金額為基礎,統計算出的個人消費走勢數據。也是美聯儲在決定貨幣政策時的考量關鍵。

看上面的數據,美國PCE的數值看起來還維持在高位中,如果真的沒錢就會通縮,這時候就可能會降息。現在的通膨,不是像日本的輸入型通膨,而是「需求型通膨」,如果沒有需求,通膨就會下降。

而美聯儲現在遇到的問題就是「這個數值消耗的有多快?」

是否市場上已經沒有消費動能了?

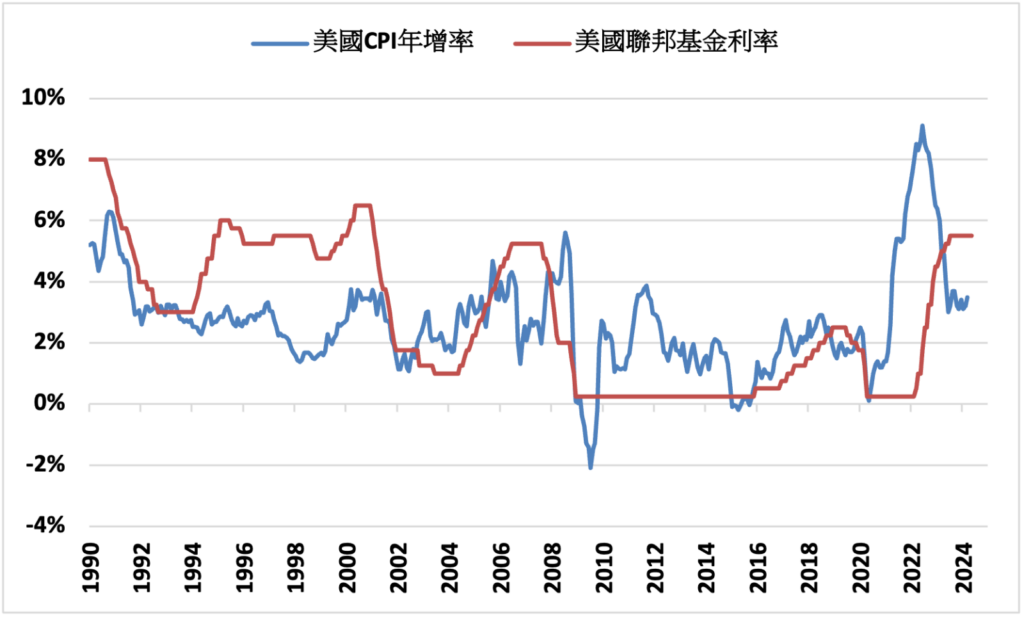

消費者物價指數 CPI

CPI 就消費者的立場,衡量一籃子固定財務與勞務的價格,並與某個幾期間的物價水準做比較。

是落後一個月的反應數據,也是通貨膨脹的指標。

CPI指數上揚,表示通貨膨脹壓力大,利率調高的可能性會增加,對股市與債券來說,高於預期的數字是利空,而低於預期的數字是利多。

會形成金融風險嗎?

現在市場上因為超額儲蓄花完了而開始緊張,認為美國經濟要開始走弱了,因為沒錢了,所以要違約了開始欠債,最後可能因為信用危機導致金融風險,形成系統性風險。但真的會這樣嗎?

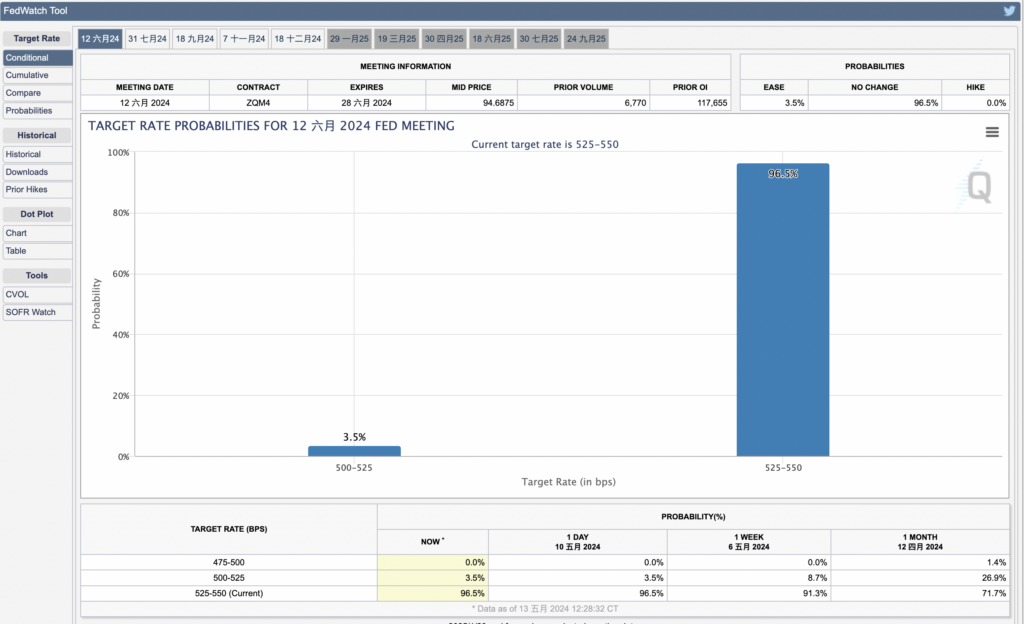

如果大量的底層無法支付如此高額的貸款或保險費等等,聯準會難道不會做任何事情,眼睜睜看著金融風險的形成嗎?其實這時候,聯準會只要降習,就可以解決這個問題了,只是不要太晚做動作。

超額儲蓄用完是否形成消費衰退?關於這個問題需要注意週四的CPI和PPI的公布,如果數值還是很高(由服務通膨來帶動),則不需要擔心這個問題,只是聯準會會延後降息;若降低,則聯準會就有了降習的理由。