文章內容

你知道什麼是外匯嗎?

外匯到底是什麼?

外匯,英文Forex,簡寫FX,簡單來說,是使用某一種貨幣交換另一種貨幣

外匯是以外幣表示用於國際結算的支付憑證。國際貨幣基金組織對外匯的解釋為:外匯是貨幣行政當局 (中央銀行、貨幣機構、外匯平準基金和財政部)以銀行存款、財政部庫券、長短期政府證券等形式保有的在國際收支逆差時可以使用的債券。像是:外國貨幣、外幣存款、外幣有價證券(政府公債、國庫券、公司債券、股票等)

對一般的投資人來說,外匯就是外幣。像是:美元、歐元、英鎊等等。這是靜態的基本概念。

而對投資和交易的角度來看,外匯是指各國貨幣之間的相互匯兌。這是動態的基本概念。

外匯交易

外匯交易一般是指把一國貨幣轉換成另一國貨幣。就是動態的基本概念

也就是由兩個貨幣組成,稱為貨幣兌(Currency Pair),代表一個貨幣相對另一個貨幣的價值

外匯是全球最繁忙的金融市場,因為企業、政府和個人都在參與外匯交易。 當你前往其他國家旅遊,並將本國貨幣兌換成當地貨幣時,你涉及到用一國貨幣轉換成另一國貨幣,那麼你就是參與了全球外匯市場。

譬如在台灣,假如某人手上持有美金現鈔或是歐元現鈔,那麼他就是持有外匯; 也不一定要是實體貨幣,假設某人持有美金存款,那他也是持有外匯。

例如:當我們說台幣上漲的時候,意思是台幣相對另外一種貨幣上漲,通常會拿美元做比較,全球各種不同貨幣,彼此之間都有這樣的相對關係。呈現上,會把兩種幣別寫在一起,寫在前面的是基準貨幣,後面的是相對貨幣。

例如:美元/台幣,英文會寫成USD/TWD,念做「美元兌台幣」,USD/TWD=29.38,代表1美元可以換到29.38台幣。

外匯交易例子:

假設你買10,000 USD/JPY 在 160 的價格,也就是你買入10,000美元,賣出1,600,000萬日圓,如果你沒有這1,600,000萬日圓,中間的券商就會借給你

在你還沒賣出的過程之中,你會收一直收到美元的利息,但也要一直支付借日圓的利息

如果USD漲了0.01(pip),也就是USD/JPY價格變成160.01

這時如果你要賣出,你就可以換回來160.01萬日圓(1,600,100),也就是你賺了100日圓

匯率的形成

匯率是成為「外匯行市或匯價」

一國貨幣對換另一國貨幣的比率,是以一種貨幣表示的另一種貨幣的價格。

由於世界各國貨幣的名稱不同,再加上各國經濟發展的差異影響,每個國家貨幣的購買能力不同,造成各國貨幣在相互兌換時會呈現不同的比率,就是所謂的匯率。

匯率制度

固定匯率

兩國之間的匯率在較長的時間內圍繞在一個相對的平價的上下限範圍波動。

最高點=上限 / 最低點=下限

在匯率長或跌到上限或下限時,政府的中央銀行會採取措施,使匯率維持不變,這是一種政府干預行為。

- 將本國貨幣賣出換成買進外國貨幣時 (例如本國企業進口,向國外採購商品支付貨款,需要支付外幣),原本會導致本國貨幣貶值,但央行可以反向操作,賣出手上的外幣買進本國貨幣,抵銷本國貨幣貶值。這其實意味著需要充足的外匯存底。

- 在外國貨幣賣出,買入本國貨幣時 (例如本國企業外銷,收取的外幣貨款要換回本國貨幣),原本會導致本國貨幣升值,同樣反向操作,央行賣出本國貨幣,將外幣收取作為央行外匯存底。

固定匯率制又分為「金本位制度」和「布列敦森林制度」兩種體系。

金本位制度(Gold Standard system):把貨幣價值跟黃金掛鉤,每單位的貨幣價值等於某重量的黃金,例如1英鎊等於7.32克的黃金。在19世紀末多數主要國家如英國、美國都是使用金本位制度,但1930年代的經濟大蕭條時代,各國被迫終止金本位制,改用浮動匯率制。

布列敦森林制度(Bretton Woods system):1944年7月,44個國家在美國的布列敦森林簽訂了《布列敦森林協議》,實施固定匯率制,使美元與黃金掛鉤,並使得成員國的貨幣與美元掛鉤。這個制度一直到1973年全面崩潰、美元開始與黃金脫鉤,此後世界各國開始採用浮動匯率制。

浮動匯率

根據市場供求關係而自由漲跌,貨幣當局不進行干涉的匯率。目前大多數國家都是採取浮動匯率制度,例如:美元、英鎊、日幣、歐元等。不過,各國政府為了維持匯率的穩定,或出於某種政治、經濟目的,要使匯率上升或下降,或多或少對匯率的波動採取干預措施。

浮動匯率制依人為的干預程度又分為「自由浮動匯率」和「管理浮動匯率」兩種。

自由浮動匯率(freely floating rate):匯率不受任何政府或人為的干預,放任自由市場決定,波動上下無限制。

管理浮動匯率(managed floating rate):有政府干預的浮動匯率,一般央行或外匯機關會使得匯率的波動鎖在一定的區間內,如果超過這個區間,就會出手干預。

匯率制度歷史變化

| 時間 | 事件 |

| 1876~1913 | 金本位制度:美國跟英國都採取金本位制度,美國規定20.67美元兌換1盎司黃金,英國規定4.2474英鎊兌換1盎司黃金,藉此可得出美元兌英鎊的匯率為20.67/4.42474=1英鎊兌換4.8665美元。 |

| 1914~1943 | 一戰至二戰期間,各國貨幣價值波動大:美元在一戰爆發前從每盎司20.67美元跌至35美元,使美國在1934年改採用修正後的金本位制度。在二次大戰中,許多貨幣喪失與其他貨幣兌換的功能,美元成為當時可持續兌換的主要交易貨幣。 |

| 1944~1973 | 布列敦森林制度:1944年各國簽訂《布列敦森林協議》,實施固定匯率制,使美元與黃金掛鉤,並使得成員國的貨幣與美元掛鉤。成立國際貨幣基金(IMF)及世界銀行,建立新的國際貨幣體系。 到了1973年,外匯市場投機風氣盛行,導致固定匯率制度瓦解。 |

| 1973~至今 | 固定匯率制+浮動匯率制:目前世界各國部分採用固定匯率制,部分採用浮動匯率制 |

外匯價格誰決定?

各國央行:決定貨幣的供給、利率

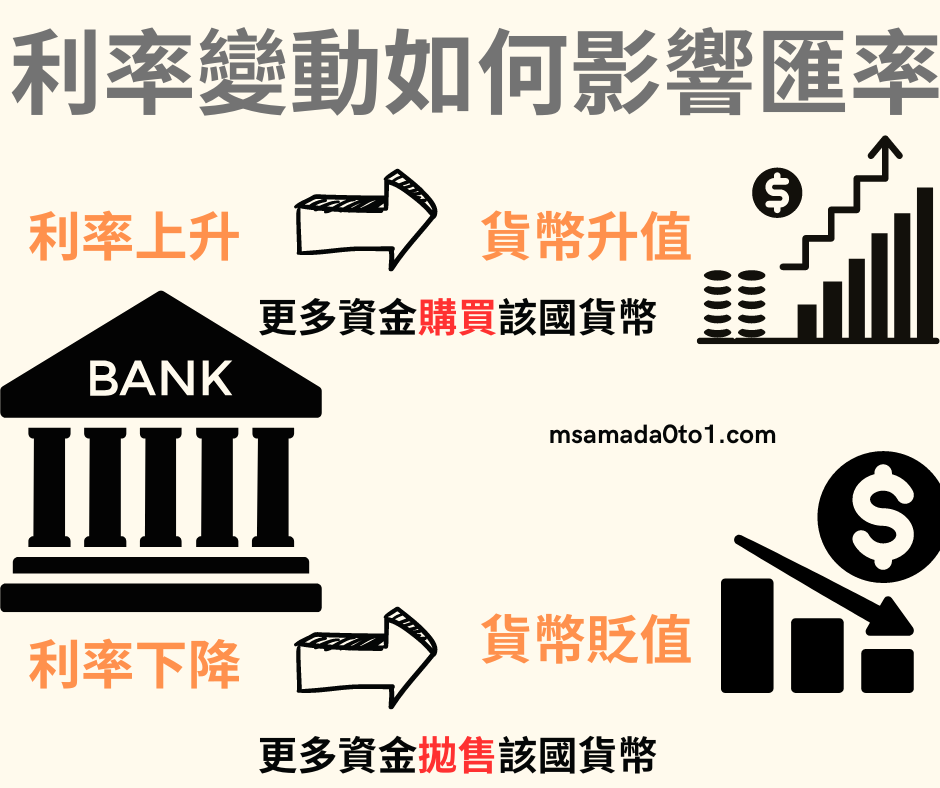

利率調整:升息、降息

利率是各國央行調節貨幣政策的重要工具,利率政策對外匯市場有重要影響。當利率上升也就是升息,對投資者來說是一個好兆頭,這樣他們可以獲得更多的利息收入,這增加了對貨幣的需求,進而增加了匯率導致貨幣價格走強。

例子:印度儲備銀行提高了利率以阻止盧比下跌。

貨幣的供給 / 外匯存底

貨幣供給是央行操控匯率之有力工具,例如當新台幣過度貶值,央行便 藉由公開市場操作,賣出美元,買回新台幣,將匯率拉回應有價位,但此舉 會導致貨幣供給下降;而當新台幣過度升值時,央行會在公開市場拋售新台幣,增加貨幣供給,以維持匯率穩定。

物價指數:影響央行的政策

通貨膨脹率

投資者會尋求購買通貨膨脹率較低的貨幣。如果該國的通貨膨脹率與其他國家相比較低,則其貨幣與通貨膨脹率較高的貨幣相比預計會升值。

例子:隨著津巴布韋的通貨膨脹率上升,其貨幣價值大幅貶值。因此,津巴布韋元對外匯交易者來說並不是一個有吸引力外幣

消費者物價指數 Consumer Price Index, CPI

它是反應一個地區與居民生活有關的商品與勞務價格的物價變動指標,以百分比表示,也是衡量通貨膨脹的主要指標之一。

它的計算方式,是各國政府機構,會依據多種商品和服務零售價格的平均變化值來計算。每個地區採計的項目與取得數據的方式都有差異,因此不能直接拿來互相比較。

例如,美國的CPI計算是涵蓋了房屋支出、食品、交通、醫療、成衣、娛樂、其他等七大類項目的加權;台灣的CPI則總共包括395個項目群,包括食物類、衣著類、居住類、交通類、醫療保健類、教育娛樂類以及雜項類等七大基本分類

經濟狀況:所得、就業率

就業數據:

每個國家都會定期發布就業率。這是判斷經濟表現的一個指標。高失業率意味著經濟停滯不前,經濟增長與人口增長不同步,可能導致貨幣貶值,從而降低該貨幣的匯率。

例子:美國非農就業報告以樂觀的基調發布後,美元指數(DXY)上升。

國際貿易:進出口比例

投資者可能希望投資於出口大於進口的國家。如果該國的貿易條件出口多於進口,則貨幣將始終升值並且會有需求。這意味著它的貨幣價值將高於另一個貿易條件相對較低的國家。

例子:由於中國的貿易條件大多是積極的,因此它是一個有吸引力的外匯交易來源

市場情緒:投資人對貨幣的預期心態

這並不完全是一個可衡量的因素。如果有人猜測匯率會上漲,其他投資者會更隨趨勢買入更多貨幣,其匯率會進一步上漲。

例子:2005-06 年,由於美國房地產市場的低貸款利率,人們猜測房地產價格會上漲,這反過來又會增加美元的價值。

主要交易貨幣

| 美元 | 加幣 | 歐元 | 英鎊 | XAUUSD | 小恆生 | |

| USD | CAD | EUR | GBP | 黃金 | HK50 | |

| 日圓 | 澳幣 | 紐幣 | 瑞士法郎 | 道瓊 | 南非幣 | |

| JPY | AUD | NZD | CHF | US30 | ZAR |

|

圖1

匯率標價方式

你到銀行換外幣時,你會在銀行的牌告匯率告示板上看到美元、歐元、日圓、人民幣等與新台幣的兌換匯率。而告示牌上會顯示「現金匯率」、「即期匯率」

假設你今天要用新台幣兌換美元,則必須看 「現金匯率」的「本行賣出」意思是:銀行願意用美金1元換 30.53 的新台幣價格賣美金給你。同理,如果你要用美元兌換新台幣,就看「本行買入」,銀行願意用 美金 1 元兌換 29.86 的新台幣價格買入美金。

現金匯率 vs 即期匯率

現金匯率、即期匯率從字面上可以看出,兩者的差異在於交易方式的不同。

現金匯率就是將手上的實體台幣或外幣,向銀行買入或賣出外幣,金額會受到變動的匯率影響;

而即期匯率則是用帳戶中的台幣或外幣,直接在帳戶做進出交易,所以不會有實體的鈔票,通常會在轉帳、買美金定存或是外幣投資的情況下用到這種方式,而即期匯率也會比現金匯率低許多,因為只有紙上作業,當然也容易有漂亮的優惠。

| 現金匯率 vs 即期匯率 差異 | |

| 項目 | 內容 |

| 現金匯率 | 將手上的實體台幣或外幣,向銀行買入或賣出外幣,金額以變動的匯率為主,但匯率比較高。 |

| 即期匯率 | 是用帳戶中的台幣或外幣,直接在帳戶中做進出交易,不會有實體的鈔票,但匯率比較低。 |

外匯的參與者非常的多且複雜,宏觀上是關係到各個國家的經濟狀況,微關上連動著各類型的市場玩家。

你出國旅遊要換外匯,央行調控經濟也要調節外匯,銀行借外債也要交易外匯,索羅斯金融進攻也是瞄準了外匯,所以外匯基本上是連通道了經濟每一個角落,覆蓋到了市場的任何一種參與者。

外匯參與者

右圖是2019全球外匯市場交易量最大的中間商,也就是做市商,給市場提供流動性的。從圖上你可以看,基本上都是幾家大投行。

去中心化

外匯市場不像股票市場,有集中交易所。也就是說你在哪裡都可以交易。

像輝達就是在那斯達克掛牌上市,也就是說你要買賣輝達的股票,不管你經過什麼券商,最終都是要到那斯達克交易。

而外匯就不一樣,他沒有一個絕對權威的中央機構。不論你是私底下和人換匯(假如你去歐洲旅遊,有剩下的歐元,而你朋友剛有要去歐洲旅遊,你就將剩下的歐元給你朋友,而你朋友將等值多少的台幣給你)、去銀行換外匯,甚至是銀行之間的外匯交易、央行和銀行的外匯交易這些都可以進行,不需要做認證。這些基本上都是個小型的外匯交易,而為了方便大家交易,市場上自發性地形成一些交易平台,也就是做市商。

而一些大公司,像是蘋果、微軟等等或是央行,一般也不會直接參與到全球外匯市場交易,如果要交易都是找中間商,也就是投行來做交易。為什麼這些大公司需要參與外匯呢?舉例來說,蘋果在全球都有市場,而他也設廠在大陸,所以他需要發人民幣給工廠的員工,但是當他將手機在美國賣掉的時候,收的是美元,這時候就需要將賺到的美元換成人民幣才能發工資,這就是為什麼一些跨國大公司需要做外匯交易!

而這些投行是有極大的資產負債表和風險管控的能力,他們之間會再去交易對沖,就形成了一個人數不多,但交易量巨大的市場

目前外匯交易量最大的國家是英國

什麼是外匯市場?外匯的特色

監管較鬆

因為外匯去中心化的最大特點是,監管較鬆。他不像股票市場會有監管中心來監管(像美國SEC),所以相對市場較自由。

如果當初索羅斯狙擊英鎊一樣,除了市場較大之外,就是因為他監管較鬆。假設他去攻擊股市,如果政府發現,政府就可以立即將股市給關了,或直接頒令法令禁止交易等等。

1分鍾看懂外匯監管牌照、如何挑選外匯券商,避開黑平台

3種換匯的情況 你是哪一種?

上面提到一般人遇到買賣外幣的情況,不外乎就是要出國旅遊、投資避險。

出國旅遊

要出國旅遊時,可以在本國或是目的地換錢,匯率都會不盡相同,有些外幣在當地換比較划算,也有些是在本國換比較好,但可以確定的是,在本國換匯會方便許多,也不會有人生地不熟等問題。

不過有時會發生出國後,現金帶不夠的窘況,這時就可以善用海外現金回饋較高的信用卡

1. 解決了現金不夠的問題

2. 小賺現金回饋

3.不用帶太多現金在身上,方便也安全。

投資避險

當國家經濟局勢不好時,恐有台幣貶值之問題,這時你就可以將錢換成外幣並存在外幣帳戶,因為有些銀行會有美金高利定存優惠,利息比台灣定存高出許多,而這就是上面提到的「即期匯率」。

低賣高賺價差

如果你想要買低賣高賺價差,那麼需要明白的是,過程需要頻繁買賣,所以無論用現金或是即期匯率都會很貴,因此專家建議比較適合透過外匯交易商,成本會便宜許多。

外匯交易商必須要挑選有品牌、規模大、安全性高的廠商,包含英國金融市場行為監管局(FCA)、歐盟金融工具市場管理(MiFID)等等,都是全球最大的監管廠商,如此才能保證你的金錢能夠越滾越多,達到安全且有效的買賣交易。