文章內容

差價合約 Contract For Difference

差價合約是一個金融衍生工具,簡單來說就是「一個合約」。

假如,今天我覺得 Apple 的股票會漲,所以想要買入 Apple 公司的股票。

第一個做法:到股票交易所下單,去買入真實的股票

第二個做法:可以向 CFD 平台買入一張合約。而這張合約買的是股票真實的價格,跟我們定下的這個價格的價差。

假設:我和你簽訂100元的黃金合約,我看黃金漲,所以做多,然而黃金的價格漲的話,你就要補我黃金價錢跟這個合約的差價。相反地,黃金跌的話,我就要補你黃金價錢和這個合約的價差。

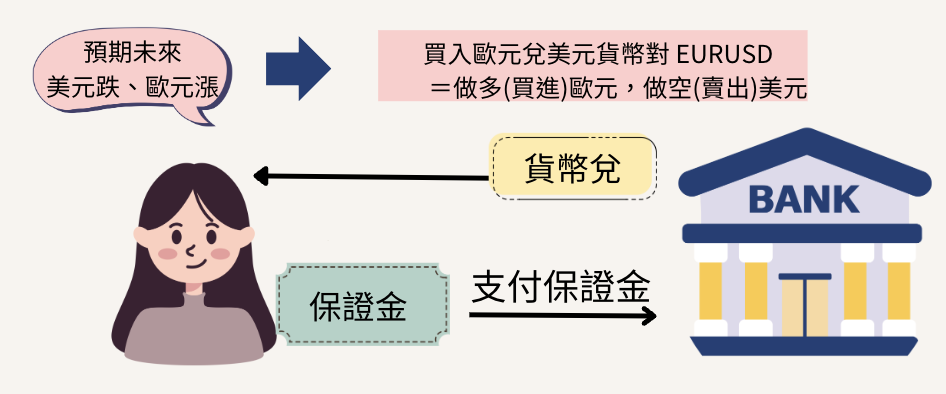

什麼是外匯保證金交易?

所謂的外匯保證金交易(Foreign Exchange Margin Trading)跟差價合約(Contract For Difference, CFD),都是銀行/券商所發行的金融衍伸商品。

事實上,外匯保證金也是 CFD 的一種,差別只在於:

- 外匯保證金:專指外匯上的差價合約,一般以外匯兌(例如,USDJPY, EURUSD)為合約商品。

- 差價合約 CFD :泛指於所有金融商品(股票、外匯、ETFs、石油、黃金、虛擬貨幣)的差價合約。

在概念上,兩者是運用保證金來進行「槓桿交易」,但不是買賣實體商品,而是「買賣合約」,讓投資者以門檻低的方式做交易。

所以我們常說到的「外匯保證金交易」,不單單只有涉及外匯的貨幣對交易(Ex : GBPUSD 英鎊 兑 美元),其實還包含 CFD (股票、指數、虛擬貨幣、貴金屬類)各種商品。

外匯保證金/差價合約交易就是向外匯券商/銀行借錢,支付少許保證金買賣商品合約的概念。

外匯現貨交易 V.S 外匯保證金交易

外匯交易例子:

假設你買10,000 USD/JPY 在 160 的價格,也就是你買入10,000美元,賣出1,600,000萬日圓,如果你沒有這1,600,000萬日圓,中間的券商就會借給你

在你還沒賣出的過程之中,你會收一直收到美元的利息,但也要一直支付借日圓的利息

如果USD漲了0.01(pip),也就是USD/JPY價格變成160.01

這時如果你要賣出,你就可以換回來160.01萬日圓(1,600,100),也就是你賺了100日圓

外匯保證金的特色

世界上流量最大的金融市場

外匯 | 股票 | 期貨 | |

交易量 | 5.3萬億美元 | 31.5億美元 | 1000萬美元 |

時間 | 每天24小時,每週 5.5 天 | 正常營業時間 | 正常營業時間 |

費用 | 極低或無佣金 | 收取佣金 | 收取佣金 |

交易場所 | 場外交易 | 交易所交易 | 交易所交易 |

交易期限 | 無 | 無 | 約到期日 |

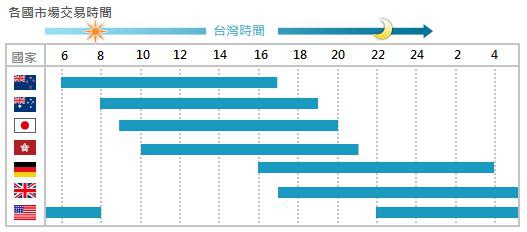

24小時 交易時間

圖來自網路

以台灣時間為主

紐西蘭惠靈頓外匯市場: 04:00-12:00(冬令時); 05:00-13:00 (夏令時)。

澳大利亞雪梨外匯市場:06:00-14:00(冬令時); 07:00-15:00 (夏令時)。

日本東京外匯市場: 08:00-14:30

新加坡外匯市場: 09:00-16:00

德國法蘭克福外匯市場:14:00-22:00

英國倫敦外匯市場: 16:30-00:30(冬令時); 15:30-23:30(夏令時)。

美國紐約外匯市場: 21:20-04:00(冬令時); 20:20-03:00(夏令時)

外匯市場是沒有固定交易地點的場外交易,分部在全球的各個主要交易中心相互 銜接,可實現24小時不間斷交易。讓你是個上班族也能下班後下單,或著你能按照自己的生活作息,找到最適合自己的下單時段。

然而,對日間交易者來說,交易效率最高的時間是倫敦市場開始08:00 GMT 到美國市場結束 22:00 GMT. 交易的高峰時間是美國和倫敦市場的重疊交易時間1 pm GMT – 4 pm GMT。一天的幾個主要交易市場是倫敦、美國和亞洲市場。

以下是交易時段的概況簡要,有助你在市場掌握優勢:

倫敦高峰交易時間 –8 am GMT至5 pm GMT;歐元、英鎊和美元是交易最頻繁的貨幣;

美國高峰交易時間 – 是 1 pm GMT 至 10 pm GMT; 美元、歐元、英鎊、澳元和日元是交易最頻繁的貨幣;

亞洲高峰交易時間 –從星期日下午10 pm GMT 至歐洲交易開始,大約 9 am GMT左右; 不太適合日間交易。

注意:MT4 上的時間不是美國時間

mt4上的時間並不是美國時間,mt4是由俄羅斯的團隊來研發的,因此mt4上的時間通常為俄羅斯的時間。如果換算成台灣時間的話,mt4時間加4就可以得到目前的台灣時間。

很多投資人想要將mt4的時間直接換成台灣時間,這是不可以的。mt4上的時間不能換算成其他的時間,投資人只能自己進行換算。

公平性最大、透明

外匯市場起源於 70 年代,由於全世界任何國家、任何人皆可參與,他擁有最好的流動性,及最大的交易量。外匯價格受宏觀國際因素影響,如政治、軍事、經濟、供求,以至當地國家中央銀行設定的利率、股票市場、經濟環境及數據、政策決定等,這些因素並非單一投資者或集團能夠操控。

根據 BIS 數據顯示,全球每日的平均交易量約 5.1 兆美元,可見外匯市場交易量之龐大。龐大的交易量也代表著更大的公平性、更少的主力作手操控性。因此在外匯市場中,幾乎不可能出現台股市場中主力對散戶的劇情。

外匯市場被公認是現代投資市場中,最接近「完全競爭」的市場。

多空皆可操控 - 雙向

外匯市場的另一個特色就是,多方、空方都可操作。表示,只要你方向做對,都有獲利的機會。然而,在股票的市場裡可以用融券的方式進行放空操作,但是政府對於融券的限制相當嚴格,像是:你必須開戶3個月以上,操作10支股票等。所以在股票市場投資,還是以買進持有的操作方式為主。相對之下,外匯市場對於做多或做空,並沒有限制,因此相當自由。

便捷、功能強大的交易平台

由於外匯市場沒有統一的交易場所,交易會通過各個交易商提供的平台進行。通常是使用 MT4 、MT5 進行交易。軟體使用很方便,讓你只要有手機就能簡單做交易。

交易無手續費

外匯交易通常不會收取手續費,如果你選用海外經紀商。投資者的交易成本主要是匯率報價中的點差,然而點差需要看每家經紀商,每家都不同。

利用槓桿原理

這類合約都可以切割到小單位或高槓桿交易,因此資金小也能操作。

外匯槓桿怎麼定?

匯率的計價單位

圖1

「點」或「基點 pip」是外匯報價的重要計價單位。一個點為報價貨幣的最小價值單位的1%。例如美元的最小價值單位是美分,則其他貨幣兌美元的最小報價單位為 0.0001美元,假設 GBP / USD 匯率由 1.1800 升至 1.1900 時,通常被稱為英鎊上漲 100 點或美元下跌 100 點。

需要注意的是,日圓的最小計價單位是「元」,因此在日圓的報價中最小單位是 0.01日元,例如:USD / JPD 匯率從 100.50 上漲至 100.80,表明美元上漲 30 點或日元下跌 30 點。

在外匯市場上,匯率通常是以五個數字顯示,因此小數點後面第4位每變動1個數,可稱為「變動1個數」。日元匯率中,小數點後2位為點值

假設 EUR / USD 從 1.3700 移動到 1.3780,我們說它移動了 80 個點;如果你在 1.3700 的價格買入一個貨幣組合,而在 1.3780 的價格賣出,我們說盈利為 80 個點。

現在很多交易平台提供更為精確的六位數報價,例如:EUR / JPY 歐元兌日元報價 117.240。(圖2) AUD /USD 澳幣兑美元報價 0.92638。此時小數點最後一位為0.1個點,也稱為「步數」。

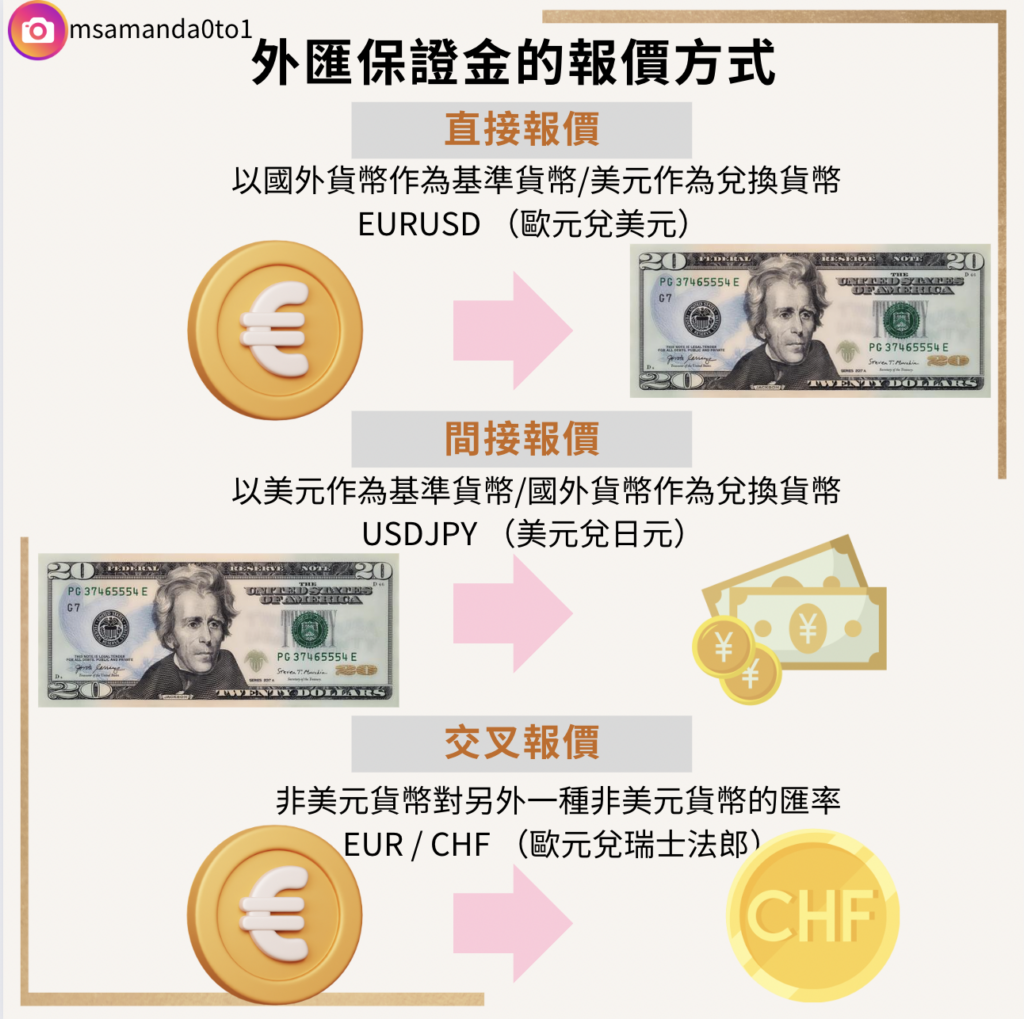

外匯的匯率標價方式

在國際外匯市場中,是有一套的報價方式的,而各國的兌換比例相對基準都是美元,因為現行的國際貨幣體系採用「美元本位制」。

例如:

EUR / USD 歐元兌美元 為 1.1265。意思是:1 歐元 可以換到 1.1265 的美元。歐元比美元還要大。

USD / JPY 美元兌日幣 為 111.920。意思是:1 美元 可以換到 111.920 的日幣。美元比日幣還大。

其中分為直接報價與間接報價。

直接報價 (直盤)

美元在分母的報價方式,稱為「直接報價法」,也就是 USD 放在後面。

直接報價(Direct quotation 、Price quotation)是以「外國貨幣」作為基準貨幣 Base currency、「美元」作為兌換貨幣 Term currency,來衡量1單位外國貨幣可兌換多少數量的美元。

在國際外匯市場上,主要是英國體系或大英國協的國家,會採用直接報價,像是歐元、英鎊、澳幣、紐幣等,以自身貨幣作為基準貨幣,而美元則為兌換貨幣。

像是: EUR/USD(歐元對美金)、NZD/USD(紐幣對美金)

實務上,銀行會透過「買價/賣價」的雙向報價方式,同時呈現出外匯的買、賣價格,若 EUR/USD 的雙向報價為:1.1135/1.1140,表示銀行願意以 1.1135 買進歐元兌美元,或以 1.1140 賣出歐元兌美元

間接報價

美元在分子的報價方式,稱為「間接報價法」,也就是 USD 放在前面。

間接報價(Indirect quotation 、Quantity quotation)是以「美元」作為基準貨幣 Base currency、「外國貨幣」作為兌換貨幣 Term currency,來衡量1單位美元可以兌換多少外國貨幣

像是: USD/CAD (美金對加幣)、USD/CHF (美金對瑞士法郎)

注意:含有美元的貨幣對,一般稱為「直盤」, 即一種貨幣 兌美元的直接匯率。

主要貨幣兌美元的直盤一般被稱為「主要貨幣對」。

直接報價 EUR / USD | 間接報價\ USD / JPY |

直接報價 AUD / USD | 間接報價 USD / CHF |

交叉報價 (交叉盤)

美金在分子或分母均未出現的報價方式,稱為交叉匯率報價。

美元以外的報價方式=非美元貨幣對另外一種非美元貨幣的匯率。

往往需要通過這兩種對美元的匯率進行套算。像是: EUR / CHF(歐元兌瑞士法郎)

EUR / CHF | EUR / JPY |

EUR / GBP | GBP / CHF |

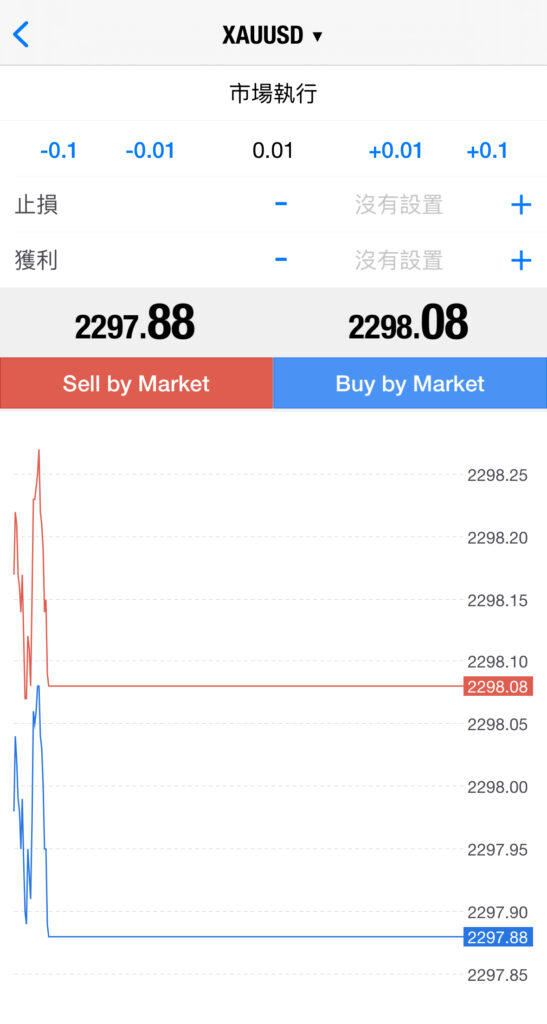

Sell / Buy

在外匯市場中每一種貨幣一定有兩個報價,一個是買價,一個是賣價。這個買與賣,是以造市者為人,是他在買與賣,不是顧客的買與賣。

圖2

從 圖 2可以看見每一個貨幣兑的報價都有一個 「Buy 買價」、「Sell 賣價」兩個價格組成。

買價(Buy) = 做多開倉價。也是做空平倉價

買價是指買入這一貨幣對的報價。 即做多的開倉價,以及做空的平倉價。

Buy EURUSD

買進 EURUSD 就是「借美元買歐元」,代表看漲歐元

如果”買進歐元/美元(EURUSD)”這個貨幣兌

1. 代表認為歐元會相對美元更強

2. 代表「借美元、買歐元」

3. 如果 EURUSD 上漲,代表歐元可以兌換更多美元,因此會獲利

4. 如果 EURUSD 下跌,代表歐元兌換更少美元,因此會虧損

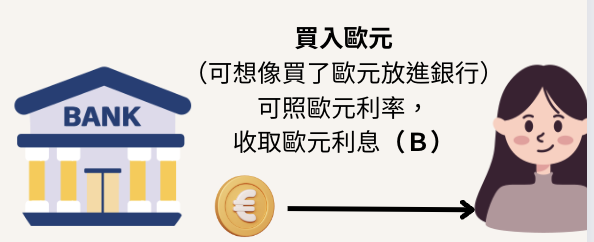

5. 需要支付美元當地利率的利息,但可以收取歐元當地利率的利息

賣價(Sell)= 做空開倉價。也是做多平倉價

賣價是指賣出這一貨幣對的報價。 即做空的開倉價,以及做多的平倉價;

Sell EURUSD

賣出 EURUSD 就是「借歐元買美元」,代表看漲美元

如果”賣出歐元/美元(EURUSD)”這個貨幣兌

1. 代表認為美元會相對歐元更強

2. 代表「借歐元、買美元」

3. 如果 EURUSD 上漲,代表歐元可以兌換更多美元,因此會虧損

4. 如果 EURUSD 下跌,代表歐元兌換更少美元,因此會獲利

5. 可以獲得美元當地利率的利息,但需支付歐元當地利率的利息

如果你看漲美元,有可有很多種方式交易:

買進 美元日幣(USDJPY),代表借日元、買美元,認為美元會比日元強,

或 放空歐元美元(EURUSD),代表借歐元,買美元,認為美元會比歐元強。

槓桿

槓桿是一個概念,指可以在無需投入額外投資資本的情況下,擴大你的倉位價值。

外匯槓桿怎麼定?

交易的成本

點差

買賣價差(點差):投資人要交易外匯時,銀行/外匯券商會報出買入(Buy)與賣出(Sell)的價位

銀行/外匯券商的賣出價(=投資人的買入價) 會高於買入價(=投資人的賣出價),

這中間的匯率差就是所謂的「點差」。

上圖可以看到買進的點為、賣出的點位不同,這就是所謂的「點差」

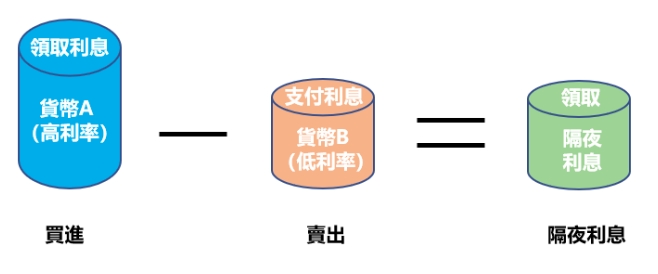

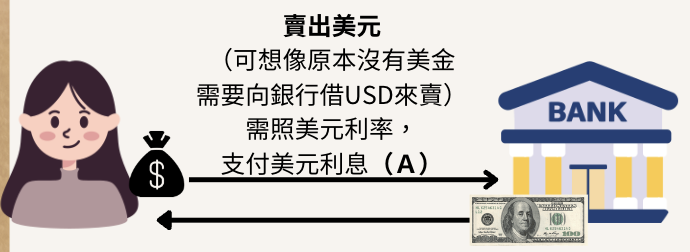

隔夜利息 / 庫存費

通常情況下,組成貨幣對的兩種貨幣的利率會不同。也就是說,持有不同的貨幣所產生的利率並不一 樣。基於投資者交易的各種貨幣對,投資者需要向交易商支付或者向交易商收取隔夜利息。

以上圖為例,做多EURUSD

領取隔夜利息

當投資者買入較高利率貨幣 / 賣出較低利率貨幣,

則可賺取隔夜利息。

當歐元利率(B)> 美元利率(A)=買進EURUSD,

可收取利息;反之,賣出EURUSD,需支付利息

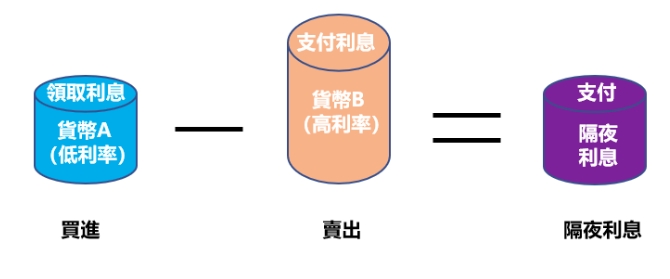

支付隔夜利息

當投資者賣出較低利率貨幣 / 買入較高利率貨幣,

需支付隔夜利息;

當歐元利率(B)< 美元利率(A)=買進EURUSD,

需支付利息;反之,賣出EURUSD,可收取利息

例 如:買入貨幣對 NZD / USD。假設現在紐西蘭幣利率為年率 4 . 5 %,美國利率為年率 0 . 3 %。則 持有紐西蘭幣兌美元多頭每年獲得掉期費4.5% – 0.3% = 4.2%。每天獲得掉期費0.012%。

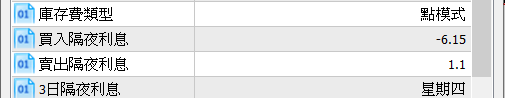

隔夜利息的計算

交易商提供的隔夜利息報價方式有分成:點數報價、金額報價、利率報價

最常用「點數報價」

計算公式:商品規格 × 庫存費點數(幣別為計價貨幣)× 報價最小單位

舉例一:買進一手EURUSD,且留倉一天

商品規格100,000 x (-6.15) x 0.00001 = -6.15 USD (需支付11.2美元)

反之

我賣出1手EURUSD,且留倉一天

商品規格100,000 x (1.1) x 0.00001 = -1.1 USD (可收取1.1美元)

舉例二:買進一手USDJPY,且留倉一天

商品規格100,000 x (5.6) x 0.001 = 560 JPY (可收取560日圓,約4.96美元)最後都是用美元看

賣出一手USDJPY,且留倉一天

商品規格100,000 x (-10.3) x 0.001 = -1030 JPY (需支付1030日圓,約9.11美元)最後都是用美元看

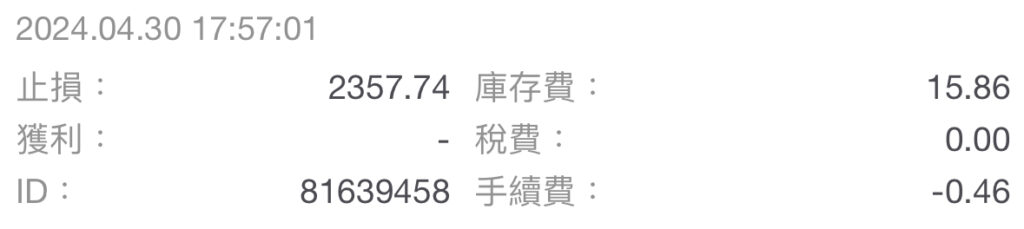

系統上直接顯示

如果看到這裡你還是頭暈的話,沒關係,其實系統上都會顯示買入賣出的隔夜息費用,所以也不會太複雜。

美金報價:隔夜利息直接顯示一手的隔夜利息是多少美金

利率報價:SWAP = (合約規格 x(利率差 ± Markup) / 100)x 開倉價格 / DaysPerYear

受假期和周末影響的隔夜利息/融資費用

結算日期因資產類別而異。

外匯和金屬(銅除外)交易的結算日通常為交易日後第2個工作日(T+2),也就是說周末融資會提早兩天在周三即開始計算(為通常日利率的三倍),類似的這也受到公共假日的影響。請注意,美元/加元的結算日為T+1,因此為期三天的融資從周四開始計算。

指數和大宗商品(包括銅)週五交易時通常會將周末融資考慮在內(為通常日利率的三倍) ,當然類似的這也受到公共假日的影響。

因此,具體某日的實際隔夜利率/融資利率可能反映了一天以上的費用。

週末不對客戶賬戶收取隔夜利息/融資費用或記入信用額度

合約規格、保證金計算

倉位

所謂倉位,就是一筆交易的規模大小。

外匯合約的單位是 「 手 」。 可細分為 標準手 、 迷你手 和 微型手 。

一個「標準手 」 即 1 手,代表 100,000 (10萬)個基礎貨幣單位 ( 合約規格 )

例如,交易一個標準手的澳元兌美元,意味著將100,000澳元兌換成美元。

「迷你手」為標準手的1/10,即0.1手,相當於10,000個基礎貨幣單位

「微型手」為標準手的1/100,即0.01手,相當於1,000個基礎貨幣單位

甚麼是建倉、持倉、平倉、止損止盈、爆倉? ( 七 )

保證金計算

公式:手數 x 合約規格 x 匯價 / 槓桿

假設目前你看漲 EUR / USD,準備買入 0 . 5 手,而目前匯價在 1.1500 ,槓桿使用1 : 200

公式:(0.5 x 100,000 x 1.1500) / 200 =287.5

也就是需要花費的資金為 287.5 美元(保證金),就能做交易

在實際交易中,你可通過使用杠桿,大幅降低需要支付的資金。

假設槓桿 100 倍,你需要用 575 美元即可進行交易。

槓桿越高,要付的保證金則越低;槓桿越低,要付的保證金越多。

然而,在 ATFX 交易八大貨幣兌、黃金,使用 1 : 200槓桿,是固定一手500美元即可交易

「外匯保證金」與「期貨保證金」的差別

期貨保證金和差價合約的差別在於:

1. 差價合約沒有到期日,但期貨合約有到期日

2. 差價合約有庫存費,但期貨合約沒有

3. 差價合約不涉及實物交割,但期貨合約可以實物交割

*目前因黃金和原油波動大,伺服器報價商的庫存費就變得比較高,所以有些外匯經紀商紛紛推出黃金與原油的期貨商品(像是,ATFX 就有原油和黃金的期貨商品)

|

比較項目 |

外匯保證金 &差價合約 |

期貨 |

|

商品 |

外匯貨幣對、股票、外匯、ETF、指數、加密貨幣、貴金屬、原油 |

外匯、ETF、指數、加密貨幣、貴金屬、原油 |

|

交易成本 |

買賣價差 |

手續費、交易稅 |

|

保證金 |

有 |

有 |

|

庫存費 |

有 |

無 |

|

實物交割 |

無 |

有 |

|

到期日 |

無 |

有 |

|

整理:Ms Amanda |

||

投資外匯保證金的缺點

市面上有許多黑平台

貨幣市場風雲詭譎,交易商也越來越多。畢竟選擇增加了,陷阱就更多了,對投資者鑒別平台、規性的眼力,要求也更高了。黑平台那麼多,要注意哪些因素,可以降低遇到黑平台的概率呢?

外匯常見的詐騙手法

以下 3 點,絕對是投資人的必要考量:

1.具有一定規模的交易商,以減少交易商端的紛爭。

2.全球主要監管機構監管,充足的合法性才能充分的保護投資人。

3.資金安全、出入金方便,保障出金服務。