文章內容

日本經濟是高度發達的社會市場經濟,GDP計算,它是世界第四大經濟體,僅次於美國、中國和德國,按購買力平價計算,日本也是第四大經濟體。

那這個大的經濟體,是如何淪陷失落30年的呢? 現在日本經濟狀況又是如何的呢? 今天就總整理了這篇文章和大家分享!

第二次世界大戰

在1860年第二次世界大戰之前,日本的經濟基本上被一些「大家族」控制者,也就是財閥(三菱、三井、住友、安田),他們都是以「大銀行」為核心。控制電子、汽車、石油、食品等。強大到日本政府需要錢時,都需要找這些財閥去商量,甚至有人認為日本挑起的戰爭都是這些財閥在背後推動的。

1945 年第二次世界大戰,美國在廣島、長崎投下原子彈後,1945年9月2日,日本正式簽署降書,宣布日軍、日軍大本營及日本控制下的軍隊向盟軍無條件投降,第二次世界大戰以同盟國的勝利正式結束。

然而日本大約有40%的工廠和基礎設施被毀,國內的情緒非常低落,且戰爭的關係讓日本欠下了鉅額的債務,而日本的GDP也出現了大幅度的下降。

經濟崛起

1945年 — 1953年

美國在1945到1953年幫助日本進行戰後恢復,其中包括幫助日本制定憲法、進行土地改革、勞動法改革、教育改革等,以極快的速度幫助日本完成經濟重組,而美國在1952年撤軍。

1954年 — 1972年

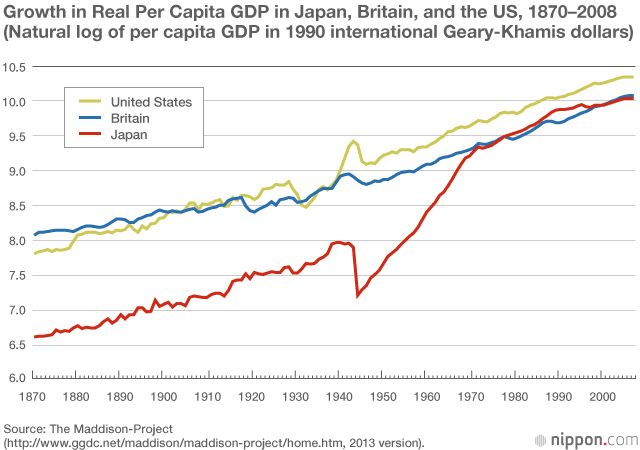

日本在這段期間,成了「世界工廠」,大量出口農產品,再來是電子產品(相機、電視等),使日本進入了快速發展期,讓日本有了「日本經濟奇蹟」的美名,可以從上面的圖看見,日本在1954年到1972年的GDP瞬間快要追上美國!

而在這背後,財團發揮了巨大的優勢,非常有利提高效率、整合資源、降低無謂競爭,就連員工基本都是終身雇用。

1973年 — 1985年

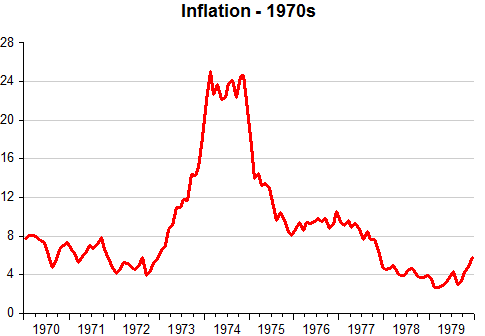

1973 年、1979 年發生了石油危機,當時日本99.7%得石油都是依賴進口,油價暴漲,導致發生了「輸入型通貨膨脹」,消費減少,需求降低,經濟下滑

雖受到石油危機的衝擊,但這段時間內,日本從生產導向經濟,轉型成了「技術型導向經濟」。像是豐田受美國影響獨創了 TPS 生產體系,大量地提升工廠流水線的生產效率。而石油危機導致油價飛升,日本車卻因省油的性能,越來越受到全世界消費者的青睞。也讓日本在這段時間,實現轉型的國家,相比其他國家的經濟不景氣,日本狀況相對較好。

廣場協議

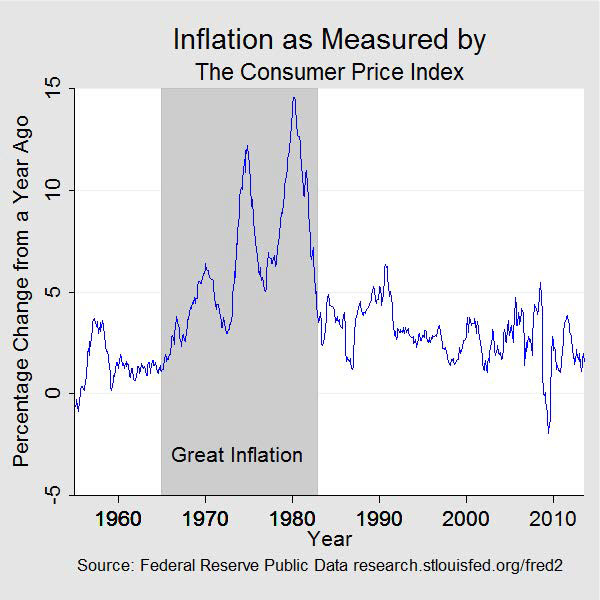

70年代,美國宣佈美元和黃金脫鉤,脫離布雷頓森林體系,接者兩次石油危機也讓美國陷入「高通貨膨脹」,一度高達14%,同時「經濟停滯=滯漲」

通貨膨脹分成兩種:「需求增多」、「供給減少」

需求增加,國家可以通過「抑制需求」來給物價降溫

源於商品的供給減少(成本升高、賣家變少),那抑制需求的方法就沒用了。而石油引起的石油價格上漲,成本增加使得工廠不得不提高價格或減少產量,從而帶來了「滯漲」

加息,讓美國的通脹是給止住了,但加息有三個副作用:

1. 抑制了經濟,使得「美國經濟大衰退」。

2. 貨幣升值

3. 貿易逆差:美元升值讓出口的東西變貴,影響銷量,不利於出口。變成進口遠大於出口,形成了貿易逆差,1/3是來自日本物價美聯的電子產品、汽車、半導體一股腦地湧進美國,這也是影響美國汽車一蹶不振的一大原因。

這時美國就決定要讓「美元貶值」,1985年9月22日,美國把日本、法國、英國、德國代表請到紐約,簽署廣場協議,主要是要求日本、德國升值來幫助美國緩解壓力

日本經濟奇蹟不再 - 1985 年陷入經濟衰退

協議簽署後,各國開始「拋售美元」,導致日幣開始飆升,升值就導致日本出口的東西變貴,不利於出口,讓日本產品失去了大部分的美國顧客。1985年第四季,日本就陷入了經濟衰退、日圓持續升高、通脹很低

所以日本就開始實施「降息」1986 從 5% 利率直接降到 2.5%

經濟泡沫

日本降息的力度太大,又沒有採取有效的措施來中和降息的副作用,導致了日本經濟泡沫。因為錢變多了,而錢的流向就是分別為「實體經濟:導致通貨膨脹」、「資本市場:導致資產泡沫」(資本市場:股市、房市)。

為什麼這次會變成經濟泡沫的主因是一開始提到的日本財團。因為人民很保守,賺來的錢不炒股、不投資,就存銀行。而銀行就會拿這些錢去借貸給公司。而中間又因美國的施壓,因美國看日本的金融市場包括匯率全部管制的很嚴格(日幣匯率控制的很低),要日本向美國學習,把金融市場開放點。

企業在市場上發行債券

於是日本的債券市場變得很開放,讓企業可以直接在市場上發行債券!就是因為企業可以這樣發債,導致企業都不像銀行做借貸了,而銀行也被逼的直接將款項借貸給個人,只要這個人有房子做抵押就借貸出去。

信用過度擴張

銀行把大量資金借貸給了沒有償還能力的個人,導致信用過度擴張,泡泡越吹越大

1988年,日本推出了新的會計準則:銀行手裡持有的股票如果升值,其中一部分可以當作當年的真實收益。也就是不管公司是否真的賺錢,只要股價一直漲,帳面上都是賺錢的!

日本經濟大崩盤

未能加息

泡沫破裂

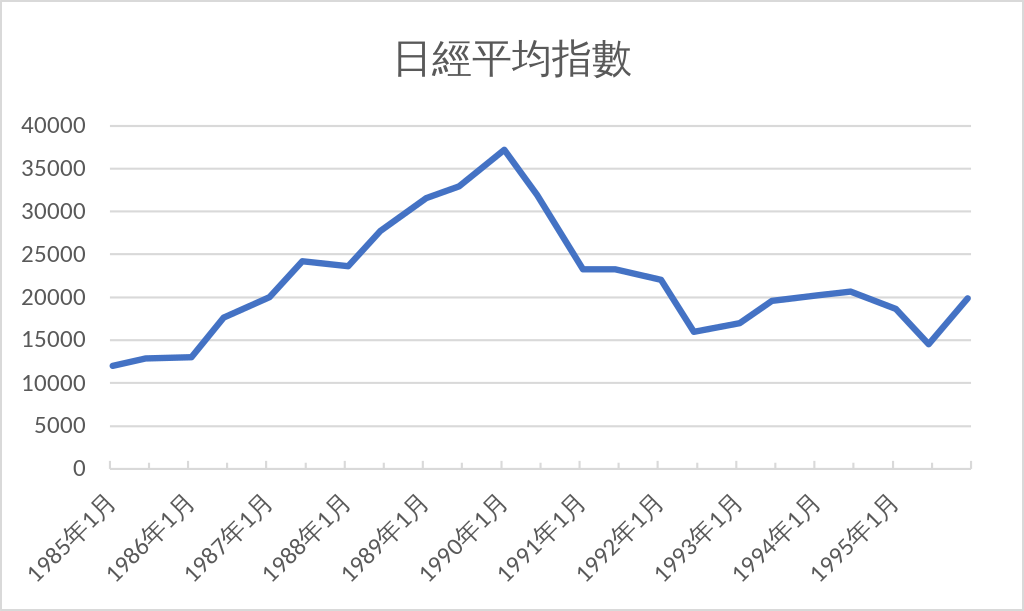

最終在1989年,日銀才加息,且一口氣在一年之內把利率從2.5%抬高到6%,1989年12月,股市開始下跌,日經從39000點下跌到17000點。而房市在1991年才開始暴跌,這時日本資產泡沫全數破裂,而衰退卻是實體經濟。

資產破裂會讓很多人傾家蕩產,短期內經濟會有調整,如果日本政府及日銀將問題處理好,採取恰當的措施,是可以慢慢起來的。

30年的經濟停滯(失落30年)

惡性循環

前面說到企業在市場上發行債券,導致銀行將款項借貸給個人,只要借貸人有房子做抵押就借貸出去。經濟泡沫破裂後,股價、房價都暴跌,所以銀行就產生了大量的壞帳。

「銀行」是經濟中的關鍵環節,普通民眾的一生積蓄都放在銀行哩,政府肯定不能讓商業銀行出問題,於是政府發方低息貸款給銀行,幫助銀行度過難關

「公司」在經濟泡沫破裂後都負債累累,而日本的文化基本上是員工一輩子只服務一家公司,如果出現大量失業人員,那麼經濟情勢就會更嚴重,因此政府也需要挽救公司。

在這個情況下,就形成了惡性循環,日本銀行的壞帳越來越多,大量的公司都靠著財團的救濟貸款在支撐,直到1997年,銀行、公司都難以再支撐下去!

資產破裂問題可大可小,如果只是某項資產大幅縮水,民眾不會覺得恐慌,頂多少消費就可以度過危機。只要政府反映夠快,力度夠大,是不會影響太大的。

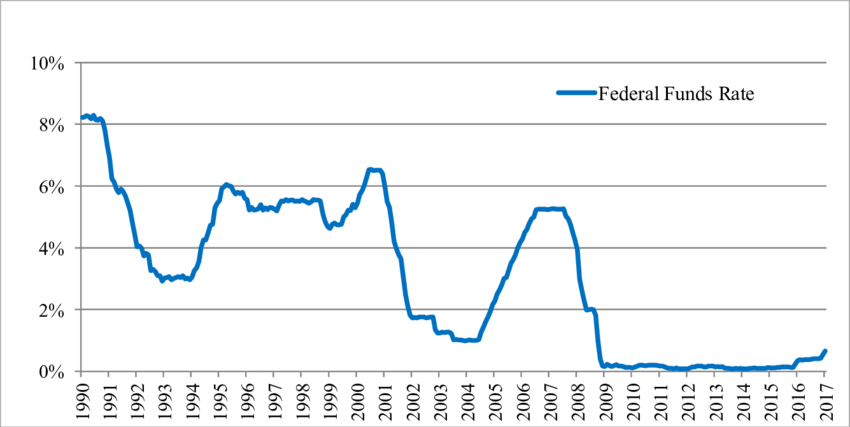

2001年互聯網泡沫,那時那斯達克暴跌了75%,美聯儲立刻在一年之內把聯邦基金利率從6.5% 砍到 1%,之後美國經濟又恢復了。

所以只要政府的反應夠快,出手果斷,就可以度過危機的。但日銀在1991年一直猶豫不決,花了兩年半才將基準利率從6%降到1.75%,結果這次的降息起不到作用,錯過了挽救經濟的最佳時機,社會失業率還在持續上升,經濟依然停滯不前

信用危機的影響還未結束,而那時,美國也因為 1991 年經濟衰退持續了九個月(從1990年7月到1991年3月),大幅降息救市。 它是由1989年的儲蓄和貸款危機、高利率以及伊拉克入侵科威特造成的。所以美國降息的力度比日本還大,導致日圓在這段時間大幅升值,不力於出口。

通貨緊縮

因為美國降息的力度比日本還大,讓日圓大幅升值,不利於出口。這階段讓日本不光經濟衰退、出口萎縮,也讓日本陷入了通貨緊縮的情況裡。

通貨緊縮可能會影響骨牌效應,商品更便宜,公司賺的錢變少,使得員工工資也變低,所以消費無法恢復的狀況下,「市場的總需求也會下降」,從而使得商品降價更多,進入一個壞循環。這就是為什麼各國央行依班會給自己設定 2% 到 3% 的通脹目標。

日本的應對政策

目標:讓日幣貶值,通貨膨脹

財政、貨幣雙寬鬆

一般來說,一個國家對本國經濟的宏觀目標有 GDP 穩步增長、控制失業率,保持物價水平穩定,這些目標會通過貨幣政策和財政政策兩方面來調控。

財政政策:由財政部制定。政府收入主要來源於稅收,政府可以調整稅率來調節收入。支出方面,政府需要決定把收入花在哪裡、花多少(例如:修路、建醫院等)

貨幣政策:由央行負責。可以通過「調節利率、存款準備金率、發行貨幣」,三種來管理貨幣,其目標是控制通貨膨脹。央行制定貨幣政策須完全獨立,不受政府指令的影響。

通貨膨脹:當物價水平過高,經濟過熱時,央行和財政部一般會採取「雙緊」政策,財政部減少支出、增加稅收,讓人們手上的錢減少;央行則提高利率,鼓勵企業和個人減少貸款,多存款,來抑制通貨膨脹

經濟衰退:央行和財政部一般會採取「雙松」政策,財政部擴大支出、減少稅收來增加人們的收入,刺激就業;央行則降低利率,提高貸款意願,鼓勵消費和投資活動。而日本也在這時採取雙松政策,刺激經濟

*經濟情況是很複雜的,如果國家出現高通膨、低增長的情況,就有可能實施「緊貨幣、鬆財政」的政策,財政部擴大支出、減稅,幫助經濟走出蕭條;央行減少貨幣供應,通過加息,抑制財政政策帶來的通脹壓力

增發國債

日本刺激經濟的方法都失靈了,將基準利率下降到0.5%也都沒用,經濟萎縮,稅收又跟不上,只好不停地發行國債。

2000年發行的國債總額達到了GDP的130%,是非常恐怖的水準。歐盟當初提出入盟的要求是這一項指標在60%以下,因為經濟才是安全穩定的。而日本達到了130%,這是累積債務的開始!

最後,日本甚至將利率下降至0%

量化寬鬆

量化寬鬆是由日本人發明的非常規貨幣政策,日銀直接去金融市場購買長期金融商品(國債、公司債),試圖激活日本的借貸需求。也確實有開始起到刺激的作用,失業率逐漸下降,出口穩步上升,經濟開始慢慢恢復,在2006年逐步停止實施量化寬鬆政策,但不巧的是在2008年次貸危機爆發,萎靡的全球經濟和價值飆升的日圓,使得日本的出口再次受到影響,經濟再次陷入衰退

安倍經濟學

三隻箭

第一支箭:積極的金融政策 — 大規模量化寬鬆。

先是實施零利率後,又發明量化寬鬆政策,再來又實施「負利率」。面對普通消費者的存貸利率是不能負的,但對「商業銀行」就不一樣了,即便負利率,商業銀行還是需要存,所以讓商業銀行使得手上流得越多錢就虧損的越多,所以商業銀行都使勁往外借錢、投資,而這正是日銀想要的結果!

YCC政策:日本央行於2016 年開始實施債券殖利率曲線控制(Yield Curve Control,YCC)

這次的量化寬鬆除了購買國債、公司債外,日本還需要控制「利率曲線」,把10年期的國債利率控制在0.25%以下。一般央行只能控制「短期的利率」,而日銀要控制整條利率曲線,通過日銀開動印鈔機來買國債。最終讓日本的通脹率達到了2%

發行國債的70%都是由日銀購買了,還有公司債、垃圾債、REITs,導致日銀持有的資產是日本2021年 GDP 的1.3 倍。而在這個助力下,股市開始上漲;債市也開始上漲;10年期國債利率一直在0年左右徘徊,甚至一度達到 – 0.25%;房市也終於開始緩慢上漲

第二支箭:靈活的財政政策 — 擴大國家財政支出

也就是財政部加大力度花錢刺激經濟。大規模減免公司稅、大規模增加開支等。同時也大幅提高了消費稅,從5%增加到了10%。但提高了消費稅對日本消費影響非常大,所以帶來的副作用大於花錢刺激經濟的正面效果,效果不明顯

第三支箭:構造改革的經濟政策 — 促使並發展民間投資。

(例如:增加女性工作比例、加強兒童保障、貿易自由、放寬外來移民政策等)但無起到太多作用。

經濟刺激依舊未達預期

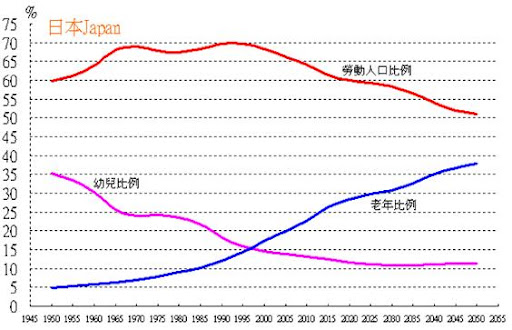

人口老齡化

人口是經濟發展的原始推動力,而日本的人口結構老人的比例越來越高,成為全球最長壽的國家之一,平均壽命為85歲。人口老齡化帶來的「需求下降」

為什麼會需求下降?因為老年人他們有錢,且不會亂消費,基本上拿到錢之後都是做儲蓄,同時,工作人群要把越來越多的錢投入照顧老人上;政府也要花越來越多的社保成本來保證老年人的福利,長期下來會對整體經濟的總需求產生極大的抑制作用。

企業無論是擴大生產、營銷,還是進行收購都沒什麼機會,所以就把錢做分紅分了出去,而這些拿到的分紅,多半都拿去買股票、買地、買房或到海外投資,所以錢又流進了資本市場;個人也是一樣,拿到了錢,不是存銀行就是買房買股票,而不是去做真正的消費。所以錢確實從日銀中流出來了,但卻流到了資本市場,而不是向政府希望的一般進行消費。

不漲工資

一件商品漲價,在日本大家不買帳,反而抵制商品,商家甚至會因為漲價向消費者道歉。所以在日本當成本上漲時,商家第一時間想到的不是產品漲價,而是消減成本,甚至降低員工工資。

日本文化是一個人機會只會在一家公司一直工作下去,很少會跳槽,這也是為什麼日本失業率比其他國家低很多的原因,同時,公司也沒有了員工跳槽的壓力,所以也不會漲工資。

漲工資是出現通貨膨脹非常重要的一環,不漲工資整個經濟體就很難翻轉,因為錢就很容易投資需求不足而流入資本市場ㄡ

迎來通貨膨脹

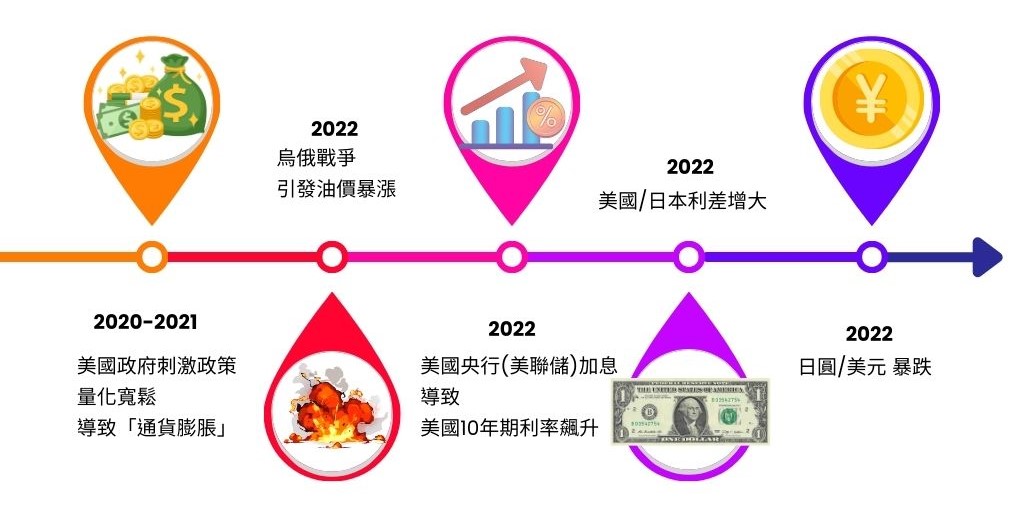

2020年全球新冠疫情爆發,各國都忙著自己的刺激經濟政策,美國也實施量化寬鬆政策

而日本在2020年第二季度,日本GDP總需求、出口又全部暴跌。日本只好繼續啟動印鈔機,從財政部借來了一萬億美元,來購買國債率,這時日本國債占GDP的比重已經來到了 260%。這次日本做得夠及時,經濟迅速回升,失業率也回落。全球供應緊缺,讓日本的大幅上漲

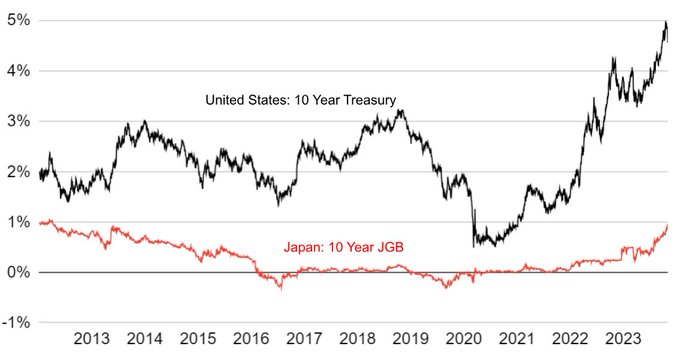

2022 年2月爆發烏俄戰爭,引發國際油價暴漲,而2022年五月美聯儲也開始加息,導致美國10年期利率飆升,美國和日本的利差盡而飆升外,日圓對美元也就暴跌,而日本也終於迎來了久違的通貨膨脹

有利出口

日圓貶值,就意味著日本的東西出口到國外(國際市場)就變便宜了,那麼訂單就會變多。會刺激出口。

日本匯率暴跌

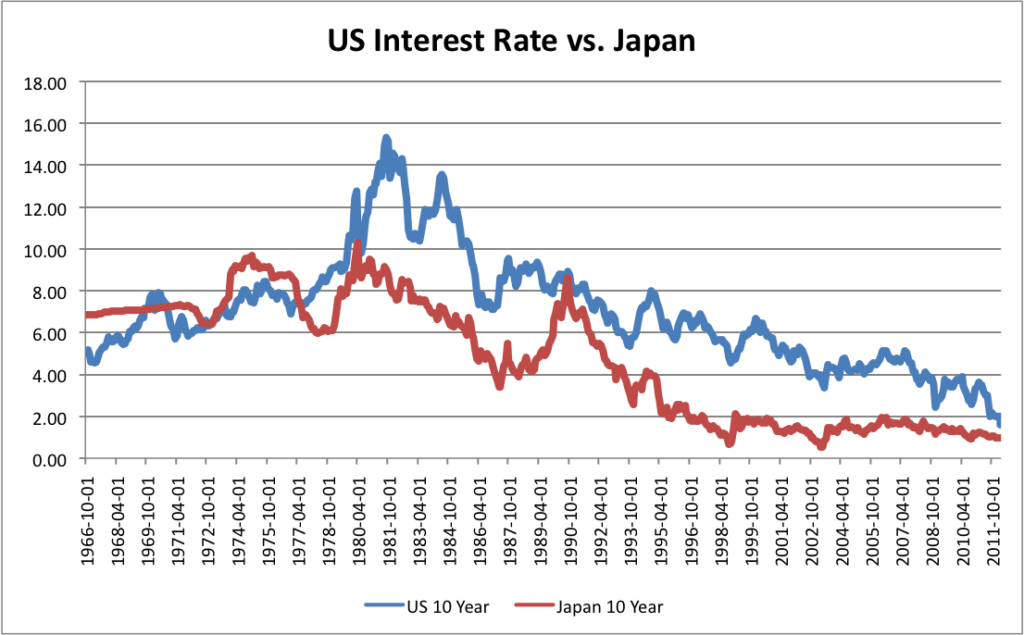

國債利率代表了對應貨幣的投資收益率

日本國債利率相對美國越高,說明日圓的投資回報率越高,投資日圓的人也會越來越多,日圓就會升值,反之同理。

所以國債利率和匯差是高度正相關的

什麼是債券?又有什麼風險?優缺點有哪些?

這就是為什麼美國一加息,其他國家也會跟著一起加息,不然美國就要大幅貶值,而他國的貨幣就會大幅升值,導致不利於出口。

2022 年烏俄戰爭,引發國際油價暴漲,讓美國通貨膨脹進一步家中,所以美聯儲就開始加息。

加息讓美國10年期國債利率飆升,和日本10年期國債利差大幅增大,使得資本流向收益率更高的美元,最終導致日本兌美元匯率暴跌。

所以很多投資人,一聽到美聯儲要加息,就做空日圓,這成了對衝基金年度最火的交易策略。

匯率漲跌的影響並不是那麼絕對,不是漲就是好,跌就是不好

日圓貶值對於日本來說,日本的商品在國際市場上更便宜了,這樣一來就可以刺激出口;其次,國際市場上的商品在日本市場賣得更貴了,這就會帶來通貨膨脹了

輸入型通貨膨脹 - 總需求下降

照理來說日本政府看到日圓貶值應該是開心的,但這次應該是「暴跌」,暴跌會使「國內需求下降」。現在日本也不是20世紀的出口大國了,2008年後,日本就處在「貿易逆差」中,也就是進口商品比出口多。

而國際市場的商品在日本突然貴了很多,油價更是翻了1倍(還是用美元計價),用匯率下降的日圓購買石油就會更貴了。民眾看到東西突然變得這麼貴,無法接受,會不敢花錢,也就會使總需求下降。這也是為什麼,「輸入型通貨膨脹」是不好的原因。

資本市場動盪

日本匯率暴跌會嚇退許多國際投資者,造成資本市場的長期動盪

日圓一直以來是以「低波動率」,這也是他的「流動性很好」,使投資者信任日圓的一個重要原因,這也是為什麼日圓先前被稱為避險貨幣的原因。

在金融市場上,大家也不希望日圓匯率大幅波動,因為日圓在金融市場的交易量很大,穩居全球第三,也是因為它存在大量的套息交易。

套息交易是要選匯率非常穩定的必種,因為在開始的時候要先把日圓換成別國貨幣,等到要退出平倉時,需要反向將貨幣兌換回來。如果兩次操作中,日圓突然變很貴,那投資人會將套息收益全部虧光。

日圓還是全球各國國庫的第三大儲備貨幣,日圓匯率暴跌也可能降低各國對日圓的外匯儲備。這樣一來,日圓在國際金融體系中的地位就會下降。

日本政府的兩難

在美國的10年期國債利率超過3%的時候,日本的10年期國債利率還在0.25%,巨大的利差,導致日圓貶值。

而日本現在還在實施安倍經濟學中的第一支箭「量化寬鬆政策」,其目的就是購買日本國債,控制國內利率長期處在0.25%以下,來刺激國內經濟。如果日本在這個時候加息讓日圓升值,就和之前的目標起了衝突。

如果不加息,匯率可能會繼續暴跌,持續下去有可能會導致通貨膨脹過高,需求萎縮,和金融市場動盪;如果加息,日圓貶值會減緩,同時會抑制本國的貨幣流通,同樣會抑制需求。提高利率也會提高國債利率,也就會導致債務變高,先前提到日本的債務比例達到了GDP的260%,共計10億美金,如果所有債券的利率上升1%,那日本政府的收入夠償還利息嗎?

外資做空日本國債

日本財務省公佈的最新數據顯示,在截至2022年12月24日的一週內,外國投資者淨賣出了價值4.86兆日圓(約 2,588億元)的日本國債,創2005年公佈 該數據以來最大的單週拋售規模,超過了2022年6月所創下的4.81兆日圓的最高紀錄。

包含BlueBay、施羅德等在內的巨頭都表示,已經增持了日本債券的空頭部位。 受此影響,日債殖利率持續上行,十年期日債殖利率一度升至0.464%,二十年期日本公債殖利率一度攀升4個基點至1.348%,刷新2014年10月以來最高水準。

海外投資者大規模拋售日本國債的「導火線」是,日本央行的意外轉向:將10年期日債殖利率曲線(YCC)的交易區間上限提高了一倍,至0.50% 。 這無疑引發了市場押注,日本將結束寬鬆貨幣政策。

也就是日本政府一旦鬆口,不再買國債,國債就會暴跌,利率會暴漲,外資就會大賺一筆

2024 日本17年來首次加息

結束負利率

日本央行在議息後作出重大決議,在17年來首次加息,將基準利率從負0.1厘,上調到0%至0.1%,結束負利率政策。

日本央行行長植田和男及部份日本央行官員之前均強調,結束負利率的時機,將取決於今年勞資雙方的年度工資談判結果。因為薪資上漲的速度必須跟上物價上漲,否則又會出現需求下降的窘境。

春季薪資談判初步結果公佈後,確認工資和物價進入良性循環,而日本最大的工會組織早前表示,日本最大的企業已同意在2024年加薪5.28%,為當地33年來最大的加薪幅度,除此之外,穩定的服務價格、消費者信心的增強、資本支出的升級,導致日本央行在今年 1 月至 3 月之間改變了立場,但目前對中小企業的工資上漲仍有不確定性。

取消殖利率曲線控制政策(Yield Curve Control)YCC

日本今次議息取消了YCC,但仍會「以相同規模購買國債」,不過已不用再控制殖利率曲線,且可允許孳息上升,變相讓提供上升空間,而債息走向,或會成為預示利率走勢的工具。

日央行預期通脹超過2%

日本央行表示,雖然經濟和物價存在很高的不確定性,但預期2024財年通脹將超過2%,而核心消費物價指數(CPI)可望逐漸上升,朝實現價格目標出發,同時今年薪資很可能會持續穩定上漲。

加息為什麼日圓反倒走弱?

1. 2024年3月初,市場就開始反映對日本央行結束負利率政策的預期,日圓已經走升一大段,最高觸及146價位,只是隨著日本央行決策會議愈來愈近,利多出盡,無法進一步推升日圓,「該上車的都已經上車了,反而投資人趁機下車,所以不升反貶」。

2. 日本加息時,力道沒有市場預期的大,也就顯示日本沒有急速升息對抗通膨的打算,因此在日圓價格仍比其他貨幣便宜許多的情況下 (日本與美國利差還是超過5%) ,投資人繼續從日本借錢,投入較高貨幣價值的地方進行「套利交易」之外,也使得市場傾向繼續做多美金、做空日圓,讓日幣價格再次下滑。

3. 日圓具有避險性質,不過市場氛圍火熱,投資人還是鍾情股市,日股不跌、日圓很難反升。現在國際金融市場情緒正好,避險情緒淡定的情況下,日圓難以上漲;除非美國大幅降息、縮短美日利差,或是股市回檔,否則短期不容易看到局勢轉變。

日本加息的影響

外資流入

因為日本利率的提高,也就等於日本的資產比起以往更有吸引力了,除了讓原本在海外購買資產的日本人,將資產回流外 ,同時,也會使得些許外資流入。(就像美國加息時,錢都匯流往美國的概念一樣)

* 和套息原理相同,許多人會因為日本之前的負利率,去借日圓,再拿日圓去購買海外的資產。但因為日本加息,導致借款的利率上升,那麼要還款的金額也變多,所以就會讓投資者將海外的資產撤掉,流回日本。

日本政府借債成本變高

日本因為實施量化寬鬆,不斷購買日本國債,而利率上升,也會導致日本還債的成本也要增加,所以會影像日本政府刺激經濟的力度,如果嚴重的話就會導致日本政府的信用風險,信用風險就如同上面說到的一樣,信用是會將泡沫給吹大,甚至是破裂,所以影響會很可怕。

而對日本政府擔心國債市場會劇烈波動,不希望引發恐慌,所以在宣布加息、取消殖利率取縣控制政策的同時,也宣布會擠續以相同規模購買國債。

*政府之前購買的國債,利率是定的,所以升息不會影響到之前的國債利率,而利率升高是會影響到後面發行的國債利率也跟著升高

短期來看日本加息對日本政府借債的影響是有限的

對金融業利好

對銀行來說,加息一定是好的,因為加息,人們就會想把錢存進銀行裡,而銀行就會有錢再去做其他投資,所以對金融業來說是利好的

影響日幣未來匯率走勢的因素

通膨CPI

通膨率CPI(Consumer Price Index)反映了物價的增幅,關係民生甚至社會穩定。目前全球通膨仍然高企,油組(OPEC+)積極干預抬高油價。若通膨持續升溫,央行可能會提高利率以控制通脹,這可能迫使日幣升值;若通膨降溫,日本央行則沒有迫切性改變現行寬鬆貨幣政策,憧憬落空很可能使日幣貶值。目前日本也是世界上少數,通膨率仍然較低的國家之一。

經濟增長數據:國内生產總值(GDP)、採購經理人指數(PMI)

若數據走強則表示日本央行的緊縮空間更大,有利日幣升值;經濟增長放緩時,則表示央行需要繼續寬鬆,不利日幣。目前來看,日本的經濟增長也是G7國家當中相對比較穩定的。

貨幣政策/央行言論

日本央行的貨幣政策對日幣走勢具有重要影響。新任行長植田和男已經成為外界焦點,他的言論有可能被媒體放大,甚至誤讀。尤其是對於是否改變負利率、YCC的態度十分值得關注。一旦出現稍為收緊或質疑寬鬆的言論,日幣可能急速升值,相反日幣可能會貶值。

另外值得一提的是,有別於歐美央行著重管理市場預期,提前放風避免市場波動的態度,日本央行過往經常採取突然的行動,給市場一個措手不及,所以交易日幣的朋友需要做好風控等準備以防萬一。我們也不排除,日幣有可能成爲2023年的其中一種大型的黑天鵝。

國際市場情勢

經濟環境、各國的通脹都影響其他央行的政策。由於匯率是相對的,若以聯準會為首的各國央行降息,幣值自然下降,日幣變相升值,相反日幣就會貶值。

還有一點,日幣在過往的歷史當中都有避險屬性的特徵,即危機發生的時候,人們往往會買入日幣進行避險。例如以巴衝突升級后,日幣兌其它貨幣短綫飆升。